▲美國聯準會主席葉倫。(圖/達志影像/美聯社)

記者許雅綿/台北報導

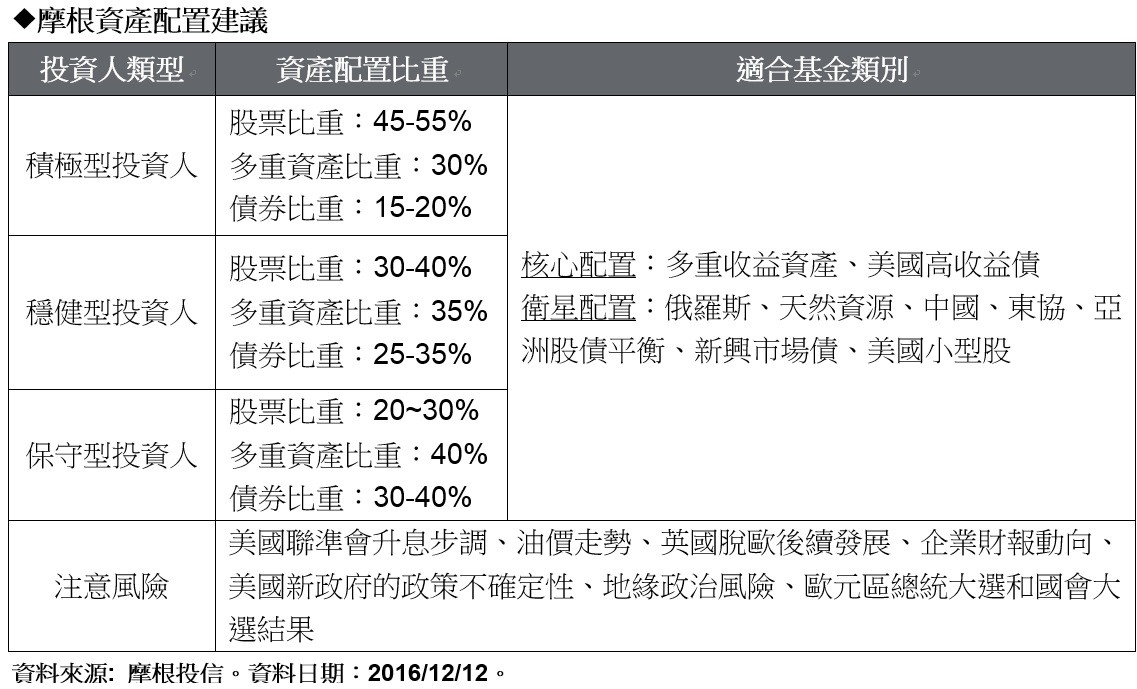

美國即將宣布利率決策,市場幾乎篤定100%會升息,而若美國升息,投資人該如何因應,資產配置比例又該如何調整?以下專家都分別針對積極型、穩健型、保守型等不同類型的投資人,給予不同的資產配置比重。

摩根多重收益基金經理人邁可‧施厚德(Michael Schoenhaut)指出,美國11月非農就業人數穩定攀升,較前月增加17.8萬人,失業率下降到逾九年最低4.6%,兩數據均優於市場預期,在強勁就業及通膨數據加持之下,據彭博最新聯邦基金利率期貨走勢,聯準會12月會期升息1碼機率達92%、升息兩碼機率達8%,升息可說幾乎已成定局。

至於美國升息,投資人該如何因應?邁可‧施厚德(Michael Schoenhaut)認為,目前美國升息議題不是升一碼的問題,而是Fed每季利率會議將決議升息幾碼的問題,「升息步調勢必將持續牽動投資人敏感神經。」

面對美國升息可能帶來的震盪環境,現階段投資布局應首重「降低波動度」,其次才是追求資本增值。

邁可‧施厚德(Michael Schoenhaut)表示,投資人可核心布局多重資產資金,透過涵蓋股票、債券等多重資產的投資組合,因應景氣靈活調整資產配置,調控各資產間彼此低相關性,分散投資組合波動度,並動態追求多元收益機會,鎖定資本利得,以「平均以下的波動」追求「水準以上的報酬」,並隨著景氣波動適時調整投資方向。

其中,在資產配置部分,核心配置可著重在多重收益資產及美國高收益債;建議積極型的投資人,股票比重可以較高約占45-50%、多重資產比重30%,債券比重則15-20%。

健型的投資人,股票比重則可占30-40%,多重資產比重35%,債券比重25-35%;至於保守型投資人,股票比重20-30%,多重資產40%,債券比重則30-40%。

讀者迴響