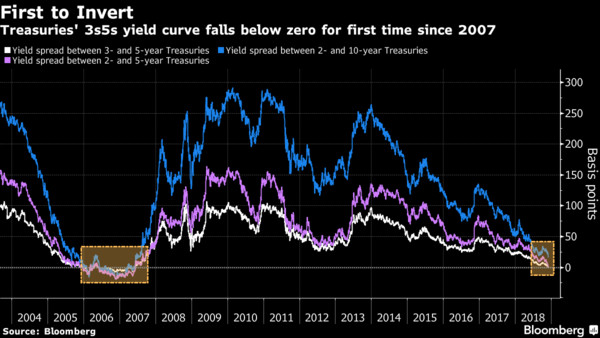

▲3年期及5年期美國公債殖利率差自2007年以來首次跌破零點。(圖/路透社)

財經中心/綜合報導

美國公債殖利率曲線的一部分稍早前出現了十多年來首次倒掛。

3年期及5年期美國公債殖利率差周一跌至負0.7個基點,自2007年以來首次跌破零點,為未來經濟衰退的潛在指標,這可能是市場正在向聯準會(Fed)發出信號,其政策緊縮週期即將結束。

一些分析師將短期公債表現不佳歸因於對風險資產需求升溫,因為周末美國總統川普與中國國家主席習近平同意暫停加徵新關稅,使全球貿易緊張局勢獲得緩解。其他人則認為,在兩國領導人峰會結束後,對明年聯準會升息的預期升高。而無論是哪種因素,5年期公債殖利率表現較佳,反映出投資人預計明年後聯準會逐步升息的行動將會結束。

道明證券(TD Securities)策略師Gennadiy Goldberg表示,曲線倒掛可能反映出,市場預計2020年開始利率會下調,這可能推升5年期公債殖利率上漲。

2018年12月至2019年12月歐元期貨價差(用於衡量交易員對明年利率緊縮程度預期的指標)周一達到27個基點,意味著聯準會升息幅度超過25個基點,最後時間為22.5個基點。獨立策略師Marty Mitchell表示,這是一個風險上升的結果,「我們看到的緊張情緒釋放後的交易活動造成曲線前端重新定價並上升」。

過去兩年殖利率曲線趨於平緩,這意味著投資人擔心在全球經濟成長放緩的背景下,利率不斷上升可能會損害美國經濟。殖利率曲線倒掛已成為經濟衰退的可靠指標。

不過一些分析師也警告不要過度解讀殖利率曲線倒掛。QS Investors LLC的投資組合經理John Iborg認為,3年期及5年期美國公債殖利率倒掛在短期內不會影響資產表現。殖利率曲線的其他部分也更加平坦,2年期與10年期間的公債殖利率差(曲曲線中較受關注的部分)周一下降至15個基點以下,為2007年以來最低。

對BMO Capital Markets而言,10個基點以下是一個值得關注的水平。Ian Lyngen等分析師在報告中指出,「FOMC急日益增長的全球經濟阻力的結合,將使得曲線在2019年時低於零,如果沒有,那麼3月FOMC會議將成為最合適的轉折點。」

▼美國公債殖利率曲線的一部分稍早前出現了十多年來首次倒掛。(圖/截自彭博)

讀者迴響