▲NCC舉行「台數科併購有線電視聽證會」,大批民眾為反媒體壟斷而抗議。(圖/記者季相儒攝)

文/林忠正

最近有線電視系統業者台數科意圖併購東森電視台的爭議,除了再度引起輿論關注上下游媒體整合,是否會斲削台灣的言論市場外,也引出了政府在國家安全及金融管理上的兩個重大問題:一個是中資帶來的國安問題,另一個,則是企業兼併的金融管理問題。

一中立場,台商被迫選邊站

台灣社會雖然是個重視自由競爭的經濟體,但大多數人仍非常在意中資進入台灣可能帶來的後遺症,尤其擔心中資會拿走台灣所剩不多的技術優勢,使得萎縮的出口產業更加凋零,甚至淪為國際社會的邊垂國家。

台灣人也擔心媒體成為北京的傳聲筒,天天在內部進行文攻武嚇的統戰工作,加上中國政府長期以來無所不用其極,在所有國際組織裡不斷排擠台灣參與的機會、阻撓其他國家與台灣簽訂任何自由貿易或經濟合作的協定,尤其民進黨執政以後,北京更積極要求台商在「一個中國」立場上表態。

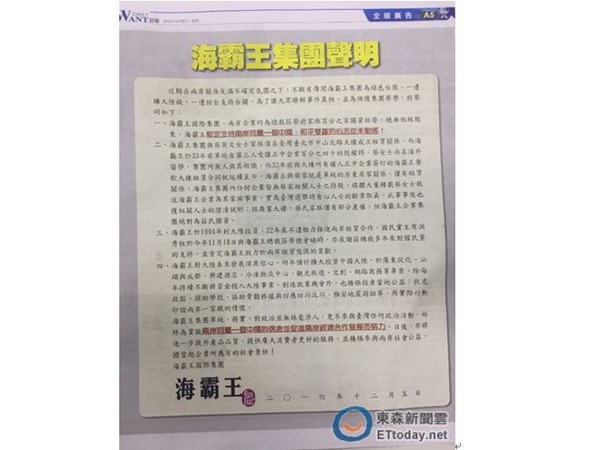

日前,知名餐飲集團海霸王便於中國登報聲明,確實切割與總統蔡英文家族長久的關係,就連最近才受邀到中國設廠的台積電董事長張忠謀也正承受極大的政治壓力,寧可違背自己先前的承諾,也不願接受總統府的資政一職,更不用說其他在中國擁有大量投資的台商,想必也在「一中」影響下切身感受選邊站的政治壓力。兩岸目前處於這種政治緊張的未明形勢,基於國家安全考量,在中國投資經商的台商實在不宜在台灣擁有媒體等相關事業。

▲為與蔡英文切割,海霸王於旺報刊登全版廣告聲明。(圖/記者劉亭翻攝)

台商在台灣擁有媒體固然可以博得北京青睞,但也難逃懷璧其罪的窘境,招來許多政治壓力。即使是土生土長的台灣人,也難免因財產和生命都揑在北京手中,而被迫成為「虎仔」。在中國擁有經濟利益的台灣企業都可能會被北京利用,淪為政治棋子,更何況台灣媒體若被中資滲透,不成為北京的爪牙才怪!變色後的香港媒體言論自由泰半消失,這不就是活生生的例子?

中國再笨,也不會笨到大剌剌的從正常管道搬錢購買台灣的媒體和關鍵產業,但國安單位要怎麼追查中資呢?一般人以為只要去查資金來源就能阻止中資的滲透,事實上,追查中資是件難度非常高的工作。我們只要看兩岸之間地下滙兌的活躍發展,就可知道暗地裡在兩岸之間搬錢並非難事。

中資常透過海外私募基金,進入台灣。根據報導,多年前中信辜家和台塑王家曾計畫向「新加坡的私募基金」借款百來億元欲買國內大型媒體,卻被旺旺搶走了頭香。實際上中國資金並不需要漂洋過海才能進入台灣,只要有人在中國境內提供資金、擔保或足夠的好處,也不必經過在英屬維爾京群島(British Virgin Islands,簡稱BVI)等免稅天堂註冊公司的轉匯,在台灣就能找到人肯拿錢出來投資。

這種間接引進中資的方法,即使動用檢調機關調查金流,也不可能查出蛛絲馬跡,更何況我們司法調查的公權力也走不出國門,除非有內部人的通風報訊,才有可能查出兩岸間複雜的債權和債務關係。所以,媒體的大股東或經營者在中國是否擁有大量的經濟利益,才是國家安全衡量的重點!

廖佰億比蔡千億、郭萬億更够力?

台數科原是個資本額僅12億元的中型有缐電視系統台,日前廖姓老闆手上的控股公司不但花了數百億元買下新永安和大揚兩個有線電視系統台,現在又要以台數科本身進行另一個百億元的大型併購案──也就是計畫在短期內買下東森電視台的經營權,並殺進北部的寬頻網路市場,短短百日內手筆之大令人咋舌!

廖姓老闆的前縣長父親,過去在地方上曾有「廖佰億」之稱,晚年因貪瀆案發逃往中國定居,也因此一直與中共高官頗有交情。了解中國官場運作的人,怎麼也不會認為這僅是道義之交,更不可能不懷疑廖家因此在中國已投入不少金錢和心力,況且,廖姓老闆又頗熱衷兩岸關係,才會在自己的飯店宴請北京國台辦副主任鄭立中與馬政府等高官。這就是為什麼很多人,懷疑台數科資金來源已染紅之故。在東森媒體併購爭議裡,民眾真正關心的其實是政府如何有效阻擋媒體的赤化!

台數科廖姓老闆自己以4.5億元資本額的凱月控股公司出面,花106億元買下新永安和大揚兩家有線電視系統台,從此躍居台灣前五大的多系統經營管理(Multiple System Operator,簡稱MSO),卻可以向銀行團借款118億元。為何凱月公司比蔡明忠和郭台銘更够力?一毛都不必出錢就可以完成併購的買賣,手上還多了12億元的零用錢?據傳,這是因為凱月拿了手上台數科的股票,加上新永安和大揚的股票與公司背書擔保,再加上一些不動產做為擔保品,才能借到這麼多錢。

銀行團認為,台數科公司市值有150億元,凱月持有1/3的股權,也就是有50億的市值。然而,台數科是上櫃公司,股票融資上限不得超過1/2,所以最多僅可向銀行借到20多億元;而新永安和大揚只是公開發行公司,即使所有股票拿去融資,照理極限應只能借到5、60億,除非大股東個人擁有其他市價百億元以上的資產充做為抵押品。由此我們可以推算,為了購買這兩個新系統,台數科大股東手上的股票大多拿出來質押借款了,且進行了多層次且高倍數的財務槓桿操作。

以小併大,財務槓桿遊戲要小心

或許,銀行團覺得擔保品的價值遠超過118億元,放款風險並不大,不過銀行團卻沒有注意3個重要面相:

一、台數科股票雖已上櫃,但交易量非常小,平均一天的成交量才十多張;此外,新永安和大揚的股票幾乎無法流通了,萬一經營惡化時,銀行團根本賣不出這些押在手中的股票。

二、台數科的浄值約75億元,其中無形資產居然占了近42億元之多,新永安和大揚的無形資產比例也非常高。乍聽之下,大家會以為有線系統台都是高科技公司,事實上,它們的無形資產並非來自發明或創新的專利資產,而是來自獨寡占利益的市場地位。目前,政府已開放新的系統執照,如果市場競爭形式泰變,獨寡占的利潤衰減,有缐系統台的浄值和股價都會隨著大幅縮水,台數科的償債能力便會因此大打折扣。

三、台數科現今股價的本益比大約是20倍,比同行平均的15倍高出了1/3的價格。這個本益比的差距是由於成交量太小,來自人為操作的因素可能遠大於市場自然交易的結果。如果銀行團採取比較保守的放款態度,台數科公司的市場價值應打75折。這也就是為什麼獲利不差的新永安和大揚在被併購前,最多只能向銀行借60億元而已。

台數科目前的營收和利潤都開始出現衰退現象,獲利減輻達二位數字,大股東此時反而積極進行大規模的併購,而且財務又採取高倍數的槓杆操作方式,不但經營風險大增,銀行放款風險也跟著放大,這種以小併大的財務遊戲,經常在股市裡埋下日後恐將不定時引爆的地雷。像是最近發生的樂陞案、復興航空案,以及大台中有缐系統台(原威達雲端電訊)等突然倒閉,都是經營者的野心太大但財力有限,只好大玩高倍數財務桿杆的遊戲,只要順風一止,當然就得承擔突然倒閉的惡果。

▲立法院外樂陞自救會成員發起大規模陳情活動。(圖/記者季相儒攝)

台數科計畫併購東森電視的111億元之中,原先計畫全部都要向銀行團借款,但在被對手批評玩太大之後,現在改由自己公司增資30億,其餘還是用台數科的背書保證向銀行借款。乍聽之下,好像這次銀行團的放款也有了相當的保障。台數科背書保證去購買東森電視的借款,以及大股東質押台數科股票去買新永安和大揚的借款,看起來好像是兩件不相干的事,但實際上都是要靠台數科同一套的營業獲利來支撐。換句話說,台數科的大股東將台數科,這條牛被剝了二次皮去貸款。將來一旦財務出現問題,被併購的東森電視和新永安、大揚兩系統台也會跟著出現問題,而這兩件併購案共200多億的融資銀行,也會一起跟著倒楣。

所以,政府的金融主管機關在處理企業集團併購案時,不能只看單一貸款公司眼前的擔保品和支付利息的能力够不够,也該衡量企業集團整體的還債本金和利息的能力,還有大股東真正自有的資金有多少。

大型併購案,借方須通過壓力測試

參加銀行團的銀行很多都貪圖搭順風車的方便,認為放款責任應由主辩銀行來扛,對於放款的審核反而聊備一格。換言之金管會應要求銀行團在審核大型併購案的放款時,要借用壓力測試的概念找出企業進行併購時,借方需準備多少自有資金才有足夠財力承受合理的風險壓力。如果大股東的股權和經營權,都是透過高倍數槓桿操作借款而來,將來公司倒閉是必然的結果,只是遲早的問題。

現在美國利率已經歩上調升趨勢,未來台灣的利率若逐漸跟進,股價必然看跌。台灣的銀行不能因為現在手頭上的濫頭寸過多,就刻意放寛企業放款的審核標準,到時候利率真的調升,免不了引爆那些財務不穏或經營不善的地雷股,特別是以小博大的投機股,甚至有可能帶來一連串的股災。為了避免金融災難,金融主管機關採取未雨綢繆的審慎態度,總不會錯!

●作者:林忠正,經濟學博士,曾任立委、金管會委員、民進黨副秘書長、及中研院、台大教授。以上言論不代表本報立場。88論壇歡迎更多聲音與討論,來稿請寄editor88@ettoday.net

●作者:林忠正,經濟學博士,曾任立委、金管會委員、民進黨副秘書長、及中研院、台大教授。以上言論不代表本報立場。88論壇歡迎更多聲音與討論,來稿請寄editor88@ettoday.net

讀者迴響