文/林麗雪

中國最大的LED晶粒廠三安光電宣布入股璨圓,讓原本股價就已頻頻破底的LED龍頭廠億光及晶電,再度兵敗如山倒,兩岸LED產業競爭正式白熱化。而國內LED廠面臨的內憂外患窘境,正赤裸裸地浮上台面,LED產業的下一步,業者正走得艱辛。

三安光電入股璨圓的這顆震撼彈,不僅直接打在國內LED晶粒大廠──晶電的痛處上,更是一舉把國內許久以來在LED領域的競爭優勢,也給賠了上去。

三安明年產能兩岸最大

對三安、對璨圓來說,這樣的結盟,表面上及現階段來看,確實是雙贏的一步棋,但長遠來看,發展仍存在許多變數。畢竟,明年起,LED照明需求將取代大尺寸背光源,成為LED產業的需求主流;但不管是璨圓或是三安,其在LED照明的光通量效率,不要說不及國際大廠CREE或Lumileds,就連國內晶粒龍頭廠晶電都還追不上,二軍加二軍,能就此成得了一軍,並掠奪照明市場大餅?恐怕還是有待考驗。

單純地就產能規模來看,三安和璨圓目前合計的設備產能,和泛晶電集團(晶電+廣鎵+泰谷)相當,明年三安還宣示,計畫再擴增一百台的MOCVD機台產能,屆時,三安的產能規模將一舉超越晶電,成為兩岸最大的LED磊晶廠。

只是,在三安結盟與積極擴充產能的同時,不容忽略的是,明年整個LED產業仍是供過於求的局面,否則,業者也不會至今持續苦撐。

台照明技術落後大廠

對璨圓來說,短期或可藉由三安的低價代工優勢,取得大陸下游廠的訂單,也可賺取一些利潤,但長期而言,則有被三安取代的風險。瑞銀證券就擔憂地指出,璨圓與三安在技術上簽署授權合約,將使得目前璨圓所擁有的技術領先優勢變小,長期而言是一不利變數。

況且,璨圓自二○一一年初至本次私募後,股本已膨脹七成,早已不利於產業景氣回升時的獲利表現,這條與中國廠商結盟的路走下去,璨圓已很難回頭。也因此,在入股案宣布後,市場法人多數不看好其長期發展,評價也未轉趨正面。

然三安與璨圓的結盟,震撼力是大的,不是因為這是一個強強聯手的組合,而是因為在原本就已經打爛仗的行業中,可能再因為進一步的低價競爭,而拖累台廠一路往下沈淪。

如今中國挾龐大的資金快速崛起,景況逆轉,台廠一方面除了被迫必須和中國廠商的低價策略打爛仗之外,另方面,又得要面臨國際大廠在照明技術上的快速大躍進,往上不得、往下不能,著實是目前國內LED業者的困境所在。

國內LED關鍵零組件廠業者私下擔憂地指出,二○○八年金融海嘯後,國內的晶粒廠及封裝廠,為力挽狂瀾,傾全力搶進背光源市場,但國際大廠包括CREE、Lumileds及OSRAM,則是鎖定更龐大的照明市場進行深度的研發。不過三年的光景轉換,國內的晶粒廠及封裝廠雖然在大尺寸背光源占有一席之地,但在照明領域,相較於國際大廠,台廠幾乎全面鎩羽而歸,在LED照明的技術實力至少落後國際大廠二成。

結合日廠尋求轉機

回過頭來看國內LED廠的連番累跌,就不難找出原因了。陸廠的低價競爭、全球產能供過於求是一因素外,國內LED廠無法在照明產品效能上有所突破、並產出符合CP值的高功率照明LED,更是台廠致命的關鍵。

只是,國內LED廠股價狂跌至此,晶電創下二○○九年三月以來的新低,封裝廠更慘,億光股價創下二○○五年以來的新低,艾笛森則在短短二年從一九四元狂跌至三○.五元,股價縮水逾八成。外資直言,國內整體LED族群股價淨值比目前均低於一倍,比韓廠的一.六~一.八倍及中國的一.三~二.五倍都低很多,實在是委屈太多了,台廠LED供應鏈多年來建立的技術能量及良率仍都是優勢。

惟國際大廠在照明領域快速超前,台廠要努力在不和陸廠一起向下沈淪之際,業者指出,台廠接下來的出路,恐怕就是積極結合日廠的研發及技術優勢一起打天下,才不致於在這波不景氣的寒流中,被迫出局或再度被陸資低價入主了。

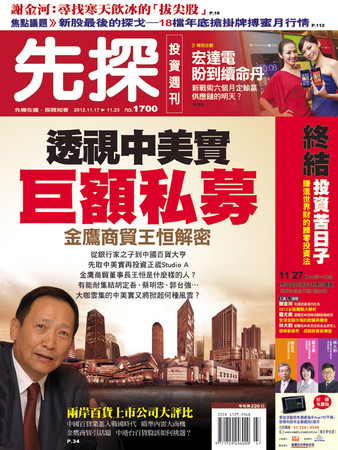

本文詳情及圖表請見《先探投資週刊》1700期

或上http://weekly.invest.com.tw有更多精彩的當期內文轉載

讀者迴響