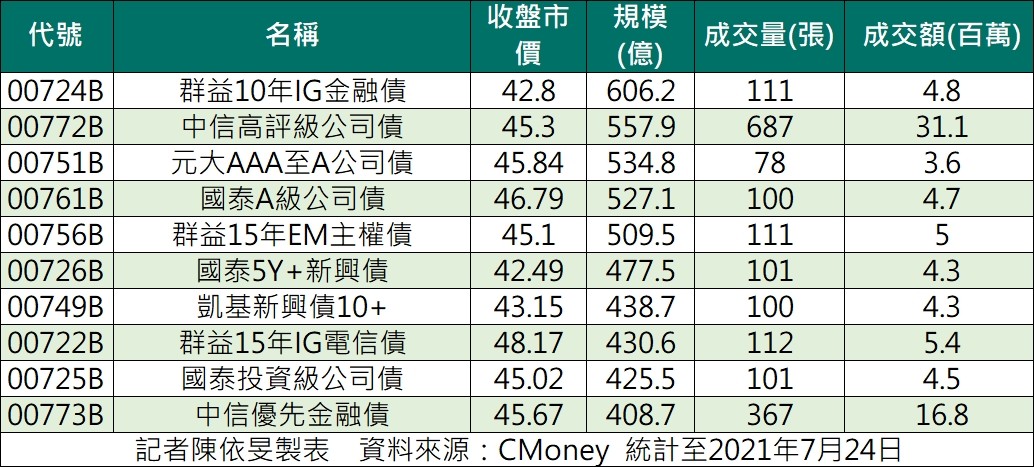

▲規模前10大債券型ETF。(圖/記者陳依旻製表,點圖可放大)

記者陳依旻/台北報導

債券型ETF因為波動小,是不少保守型投資人的選擇,根據《CMoney》統計至今年7月24日,規模前10大債券型ETF以新興市場債券群益10年IG金融債(00724B)居冠,規模達606.2億,專家指出,其後市展望正向。

據《CMoney》數據,規模前10大債券型ETF分別是群益10年IG金融債(00724B)居冠,中信高評級公司債(00772B)、元大AAA至A公司債(00751B)、國泰A級公司債(00761B)、群益15年EM主權債(00756B)、國泰5Y+新興債(00726B)、凱基新興債10+(00749B)、群益15年IG電信債(00722B)、國泰投資級公司債(00725B)、中信優先金融債(00773B)。

一位選擇新興市場債ETF的投資人受訪時指出,去年年尾,市場就一直充斥股市會泡沫化的可能性,加上美元持續走升、美股上漲,導致新興市場債券像是東歐、南美洲、拉丁美洲等資金跑到美國、台灣等國家,間接導致新興市場股市下跌,新興市場股市下跌,債券就會上升,這是他選擇新興市場債券ETF的其中原因。

但還是要看市場,他指出,因為去年股市大好,買債券就覺得沒什麼價值,反而會選擇股票型基金、股債型ETF,但最近股市波動大,從站穩萬八近期又跌到萬七,不知道是否會再下跌,反而投資債券型ETF比較安心。

中信高評級公司債ETF經理人張勝原(00772B)表示,全球景氣持續復甦但動能減緩,加上Delta變種病毒擴散,染疫人數再度竄升,短線市場雜音頗多,有利投資等級債表現。

目前疫情發展可能拖累全球經濟復甦步伐,但經濟重啟的大方向不變,隨企業獲利回升,財務品質提升,投資等級債仍是固定收益資產中最受市場資金青睞的類別,今年以來擁有小幅的資金淨流入;建議保守型投資者不妨將投資等級債作為核心配置,風險承受度略高的投資者可加重對新興市場債的布局。

張勝原強調,單就收息概念而言,新興市場債ETF格外具吸引力;根據ICE指數,目前新興市場投資等級債利差仍明顯優於美國投資等級債,於低利環境下具收益優勢,新興市場隨著基本面可望逐步改善,美元債券利差尚未收斂至疫情前的水準,加上央行為抗通膨及穩定匯率紛紛升息,對其後市展望也相對正向。

華南投顧董事長儲祥生指出,投資屬性保守型的人可選擇債券型ETF,波動幅度很小,沒有向股票那麼多,若是積極型的投資人就投資股票型ETF,不過,雖然債券型ETF波動幅度不大較為平穩,但Fed將於下半年正式宣布量化寬鬆(QE)縮減,並在2022年底或2023年升息,債券就有風險在,現階段仍然是股優於債。

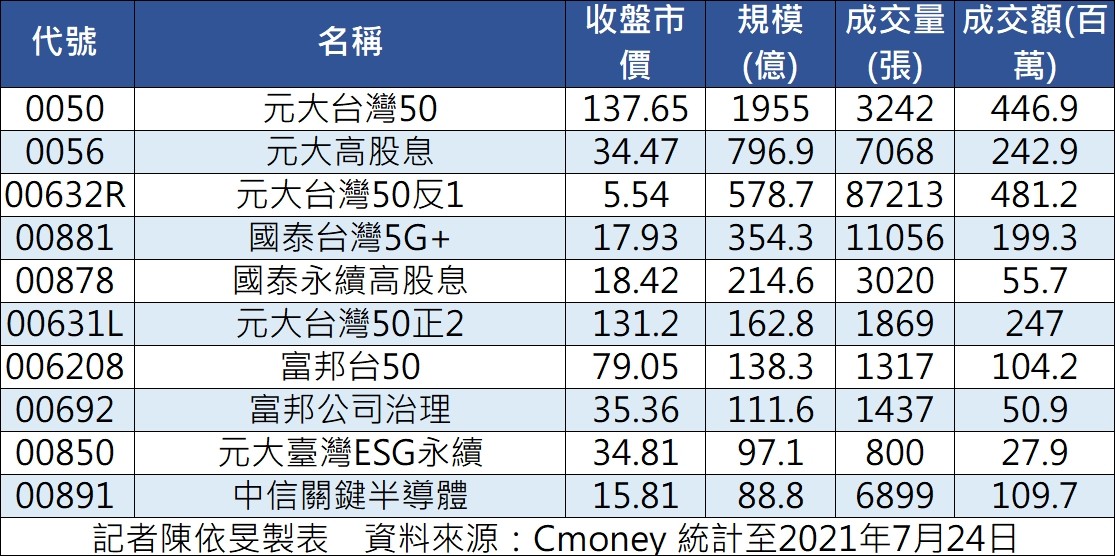

▲規模前10大台股ETF出爐。(圖/記者陳依旻製表,點圖可放大)

《CMoney》統計指出,截至7月24日為止,規模前10大的台股ETF分別是元大台灣50(0050)、元大高股息(0056)、元大台灣50反1(00632R)、國泰台灣5G(00881)、國泰永續高股息(00878)、元大台灣50正2(00631L)、富邦台50(006208)、富邦公司治理(00692)、元大台灣ESG永續(00850)、中信關鍵半導體(00891)。

對許多小資族來說,選擇ETF等於擁有一籃子股票,波動幅度小於投資單一個股,儲祥生建議,現階段投資人如果要買台股ETF,可以參考追蹤特定指數像是電動車、5G概念股,但也建議投資人,雖然波動幅度小一單一個股,但如果股市漲了一段時間要修正,一修正報酬率就會掉5、6%,不妨將股票一些資金轉移到債券型ETF。

讀者迴響