記者林潔玲/台北報導

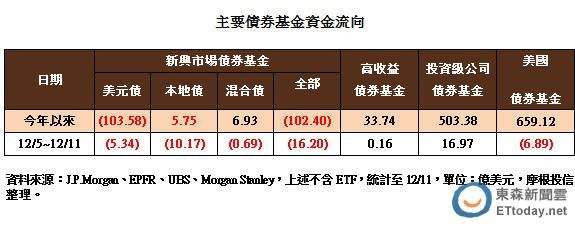

市場觀望本周FOMC會議結論,不確定氣氛濃厚,國際資金轉往高評級債券避風,根據EPFR統計,投資級企業債以16.9億美元的淨流入,成為上周最受青睞的債券基金,並創近5周單周吸金之最;高收益債則小幅流入0.16億美元;前周大幅吸金的新興債基金,上周買氣中斷,轉為淨流出16.2億美元。

摩根投信債券策略長劉玲君指出,儘管QE退場甚囂塵上,但相較於今年5~8月的大幅震盪,近期全球資產波動已較為冷靜,反應聯準會持續溝通「QE緩退不代表之後會接續調升基準利率」已對投資人發生作用,從下半年來利率趨勢緩步向上墊高,但美債波動率並未回到先前水準可見一斑,可見債券表現受利率調升的負面影響已逐漸淡化。

摩根環球企業債券基金經理人麗莎‧蔻蔓(Lisa Coleman)表示,美國長債利率回歸正常化的趨勢下,投資級企業債到期收益率仍高於公債近二倍。而他強調,全球景氣向上趨勢確立,企業獲利料將水漲船高,為投資級企業債增添資金吸引力,表現空間值得期待。

德盛安聯PIMCO多元收益債券產品經理鄧漢翔指出,聯準會退市將使量化寬鬆操作於2014年某個時候結束,但零利率政策將延續下去,直到美國失業率降至6.5%且通膨率至少升至2.0%。

鄧漢翔表示,2013年受到Fed退場疑慮等利空衝擊,債市表現和過去幾年相比差強人意,不過在明年Fed開始縮減購債後,預期殖利率波動降低,債市亦將持穩。券種表現方面,全球政府公債整體利率仍偏低,除避險需求外,投資價值不高,但包含高收益債、新興市場債在內的信用債券,明年將受惠於景氣轉佳,而仍有部分利差收斂的資本利得空間。

鄧漢翔認為,在這樣的前提下,短期美國公債、公司債和房貸相關資產應將會在高度波動市場中提供穩健誘人的報酬,投資人此時提前布局,固定收益部位不可少,且要透過多元收益策略,以短債為主,加上押注信用、波動性和殖利率曲線趨陡的部位,爭取高波動環境下相對較高的風險調整後報酬。

若再衡量票息率,低波動的債券投資吸引力不見得低於股票,多元複合式債券基金因相對具有彈性,仍是明年布局首選。

讀者迴響