這一次台灣與美國的利率政策首次出現脫鉤,外部環境又有紅色供應鏈崛起,過去三十年美國升息台股必漲的連動關係,想要再度上演複製的難度將大幅提升。

文.孫慶龍

央行十二月十七日理監事會意外祭出降息半碼的利率政策,其背後衍生的意義,可從兩方面來討論。

第一,台灣首次與美國利率政策呈反向的逆風操作,將讓過去三十年美國聯準會每次啟動升息循環,都能激勵台股上漲的相關連動,出現很大變數。整體而言,過去三十年美國升息與台股的相關走勢,分別為:

(1)一九九四年一月到一九九五年二月:美國合計升息3%,台股同一時間指數從6375上漲到6530,還原除息報酬率約5.5%。

(2)一九九九年五月到2000年五月:美國合計升息1.75%,台股同一時間指數從7469上漲到8935,還原除息報酬率約22%,過程中,台股甚至還上漲到10393,創造最大波段漲幅超過40%的驚人表現。

(3)2004年五月到2006年六月:美國合計升息4.25%,台股同一時間指數從6040上漲到6704,還原除息報酬率約14%。

會有上述結果,主要原因有二:

(1)與台灣本身經濟結構有很大的關聯:由於台灣出口占GDP比重高達62.5%,不僅高於競爭對手韓國的45.7%,也遠遠高於金磚四國俄羅斯的26%、中國的24%、印度的16.8%與巴西的10.9%,因此一旦新台幣出現因美元走強而趨貶的發展時,在對出口有利情況下,自易帶動台灣經濟走升。

(2)台股大多數權值股,都是以賺美元為主的外銷企業:不管是市值王的台積電(2330)或營收王的鴻海(2317),還是股王大立光(3008),這些扮演台股中流砥柱的企業,全是以賺美元為主的外銷企業。例如鴻海每年四兆元營收中,85%全以美元計價,換言之,當美元走強,對台資企業的獲利反而更具提升效果。

不過,由於這一次台灣與美國的利率政策首次出現脫鉤,加上外部環境又有紅色供應鏈崛起,也讓筆者認為過去三十年美國升息台股必漲的連動關係,想要再度上演複製的難度將大幅提升。

此外,央行意外降息半碼的第二個意義,就是反映當前台灣經濟確實已掉入非常嚴峻的困境中。

一般而言,衡量台灣經濟的七大領先指標中,與台股趨勢方向最有直接關聯,就屬能夠反映未來一至三個月廠商營收與獲利的基礎的「外銷訂單」。而外銷訂單與台股趨勢的關聯,主要是看「訂單年增率」表現,年增率維持正成長,就有利於台股多頭走勢,年增率若掉到負成長,台股空方勢力就會順勢抬頭。

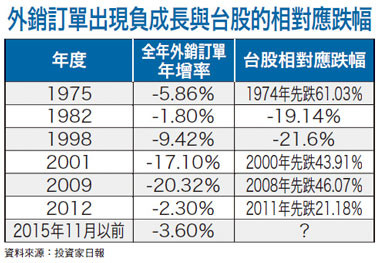

根據歷史資料顯示,台灣外銷訂單年增率出現全年度負成長,合計有過六次,而這六次都讓台股進入「空頭格局」的變化中,分別為:

(1)1975年:外銷訂單年增率出現負5.86%的衰退,前一年台股已驚嚇重挫61.03%。

(2)1982年:外銷訂單年增率負1.8%,在成長動能不足下,當年度台股相對應跌幅也有19.14%。

(3)1998八年:受前一年亞洲金融風暴影響,台灣當年度外銷訂單年增率下降9.42%,台股相對應跌幅為21.6%。

(4)2001年:2000年美國網路泡沫危機,讓台灣2001年外銷訂單年增率大減17.1%,反映前一年台股重挫43.91%的股市變化。

(5)2009年:2008年下半年金融海嘯席捲全球,台股當年大跌46.07%,外銷訂單年增率也在隔年出現負20.32%史上最大衰退紀錄。

(6)2012年:外銷訂單年減2.3%,前一年台股受美國債券被降評衝擊,全年跌幅也高達21.18%。

若無太大意外,2015年不僅將成為台灣史上第七次的全年負成長,更代表一個不尋常的意義,畢竟今年全球金融局勢,在還沒有看到大規模系統性風險前,台灣外銷訂單就已經從四月份開始連續八個月衰退,如此反差的內容,不僅暗喻台灣的產業出現競爭力衰退的結構問題,更為台股後市埋下一大變數。

【詳細內容請參閱最新一期《理財周刊》第800期www.moneyweekly.com.tw,行動版APP下載http://tinyurl.com/ngpv39u。尊重智慧財產權 如需轉載請註明出處來源。】

【詳細內容請參閱最新一期《理財周刊》第800期www.moneyweekly.com.tw,行動版APP下載http://tinyurl.com/ngpv39u。尊重智慧財產權 如需轉載請註明出處來源。】

讀者迴響