記者蔡怡杼/台北報導

6月投信基金規模重回1.8兆元,較上月成長3.87%,雖然市場資金回籠,不過,在歐債風暴衝擊,全球經濟陰霾籠罩下,債券基金較受青睞,連續7個月出現成長,更首度突破1500億元的水準,對此,摩根投信表示,債券型基金較受青睞顯示儘管市場風險偏好回升,但投資人對股市波動風險仍存在疑慮,因而將資金轉進收益較高、且波動度較股市低的信用型債券。

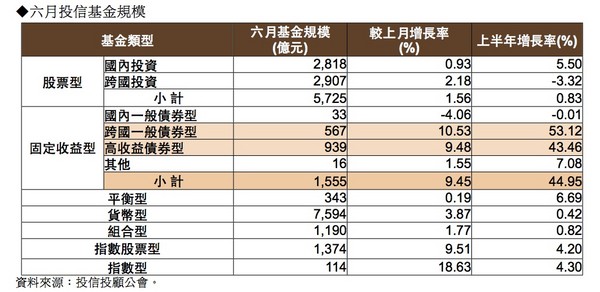

根據投信投顧公會資料,6月國內投信基金規模終於終止連三月下滑,重回1.8兆元之上,較上月增長3.87%,上半年也有3.84%的成長幅度,資金回籠趨勢鮮明。不過,在歐債搗亂下,債券基金明顯較佔上風,不僅連續七月成長,上半年增幅高達44%,更首次突破1500億元,達1555億元,其中,跨國一般債券及高收益債券最受青睞,分別成長53%及43%。

摩根投信產品投資部副總經理劉玲君指出,上半年全球金融市場在歐債危機擾亂下陷入震盪,導致資金迅速從股市撤出,轉進波動度相對較低的債市,尤以美國高評等債券最受資金青睞,因而造就了上半年由跨國債券規模獨霸全球的盛況。

摩根亞洲總合高收益債券基金經理人郭世宗表示,高收益債的魅力從去年延燒至今年,上半年基金規模成長幅度高達43%,僅次於跨國一般債券。

郭世宗分析,高收益債表現與景氣循環息息相關,隨著全球經濟邁向溫和復甦,高收益企業的違約率大幅降低至2%,遠低於長期平均的4 %,加上企業手上現金充沛,S&P500企業帳上現金佔市值比重逾10%,來到1995年來新高,違約疑慮大幅降低。

郭世宗進一步指出,2003年至2007年的前波景氣多頭期間,高收益債利差約收歛至450基本點以下,對照目前利差在678基本點,不僅低於歷史平均,未來利差收斂空間可期,更代表資本利得更有上看空間。

最後劉玲君指出,由於公債殖利率目前已達歷史低檔水準,下探空間有限,且未來經濟表現若持續優於預期,殖利率上揚可能傷害公債價格表現。相較之下,劉玲君認為,信用型債券如新興市場債券、高收益債券、投資級公司債都相對具吸引力。

讀者迴響