記者蔡怡杼/台北報導

美股屢創新高,歐股也往四年半高點邁進,投資市場提高風險偏好度,促使資金持續流入風險性債券,金融海嘯後躍為主流產品的高收益債券,更因大量吸金與利差收斂,目前殖利率來到歷史低點,投資價值備受討論。

ING投資管理新任投資長史特漢(Hans Stoter)表示,縱使高收益債殖利率不像以往那麼高,但相對於公債仍非常具備吸引力,尤其是高收益基本面良好,目前殖利率反應較高違約率,若違約率可持續維持歷史低檔,有機會創造更多利差收斂空間,吸引追求收益至上的市場資金以高收益債券作為核心配置。

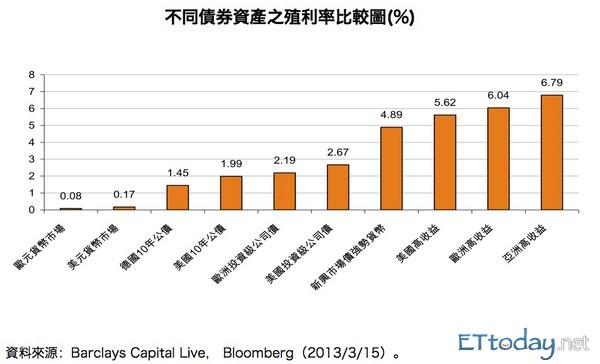

根據Bloomberg統計,截至2月底各債券類別殖利率比較,利差型債券殖利率多已來到歷史低點,但以相對角度而言,高收益債券仍然提供較高的收益率達5%以上,其次才為新興市場強勢貨幣債券與投資級公司債等。

史特漢認為,低利環境與利差持續收斂,導致高收益債殖利率下滑至歷史低點,但並非意味高收益債券已無投資吸引力,目前高收益債利差幅度反映預期違約率約3%-4%的水準,以當下高收益債違約率仍維持在1.16%的低點來說,利差水準有機會從目前約500多點收斂到400點附近,已實現及預期違約率水準的落差,造就高收益債利差仍然有收斂的投資空間。

以高收益債基本面而言,儘管經濟成長緩慢,但企業槓桿程度仍位於歷史低點,連續五季的企業槓桿倍數穩定低於四倍,主要是因為高收益企業發債多用來借新還舊,而非恣意舉債,到期高峰後將降低2013年財務壓力與違約機率;相對觀察發債借新還舊比重高,但供給仍略微成長,繼2012年新發債總額創新高後,2013年初也有不錯開始,可見新發債市場相當活絡。

史特漢進一步認為,除非全球經濟展望確定性升高,股票才會重回鎂光燈下,否則在低利率及低通膨環境下,包括美國減債方案、歐債後續與中東地緣政治爭議等,仍有可能損傷經濟成長,造成市場風險。

因此,史特漢表示,在希望有限的下檔風險中,找尋具有總報酬吸引力的投資標的,促使市場持續青睞具備高利差、資金流入充沛與基本面良好等優勢的高收益債券,使其穩居資產配置的核心角色。

讀者迴響