▲美股1月收紅全年上漲機率逾9成。(圖/達志影像/美聯社)

記者吳珍儀/台北報導

美股S&P500指數在1月上漲6.2%,為2019年後最佳開年表現,加上2月FOMC會議升息降至一碼,整體環境前景為經濟成長放緩、失業率保持低檔及通膨增速緩慢下降,經濟軟著陸機率高。根據歷史經驗,美股1月上漲象徵全年展望正向,統計過去50年以來當S&P500指數1月上漲,則全年上漲機率超過9成,漲幅更達雙位數。

(圖/記者吳珍儀製表,下同。)

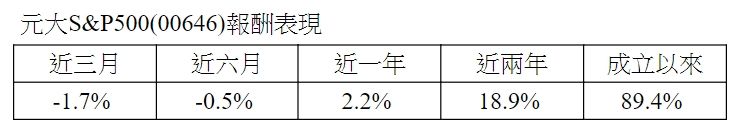

元大S&P500 ETF研究團隊指出,針對美股投資,美股三大指數S&P 500指數、道瓊工業指數、那斯達克指數各有特色,其中S&P 500指數完整涵蓋美股11大產業,主要成分股包含蘋果(Apple)、微軟(Microsoft)、特斯拉(Tesla)等,多次獲股神巴菲特推薦為一般投資人優先選擇標的,更建議妻子未來將資產9成投資於S&P500指數基金。正因為完整的市場代表性,目前投資S&P500指數的ETF-元大S&P500(00646),也是國內掛牌美股三大指數ETF中定期定額交易戶數最多,2015年成立以來績效為89.4%,年化報酬率約為9.5%。

2022年美國強力升息,市場歷經罕見的股債雙跌,於2022年第4季起傳出鴿聲,包括通膨增速下滑、多位聯準會官員表態升息終點將近,2月FOMC會議後鮑威爾也表示未來升息次數將視情況而定,不再強調升息速度 ,並提到升息滯後性影響需要時間來觀察,支撐S&P500指數1月上漲6.2%的樂觀行情。統計近50年美股表現,當S&P500指數1月收紅,全年上漲機率高達93%,平均報酬率達19.4%,若統計S&P500指數1月大漲5%以上情形,平均報酬率更達25.5%。

同時聯準會正向展望、美元指數走弱、指標企業大舉進行成本管控,以及供應鏈狀況改善均有利2023年行情走多,回顧近兩次美國基準利率來到當次升息循環高點,分別為2006年7月與2019年1月, S&P 500指數反映經濟成長具備韌性、通膨可控利多,在往後的半年分別上漲12.4%、19.5%。

元大投信表示,隨著中國疫情和緩,供應鏈逐步回歸正常、美國聯準會肯定通膨已漸獲控制,未來升息將緩步等利多消息,有望帶動美股盤勢回漲,對於想參與美股成長力的投資人,可透過元大S&P500 ETF(00646)逢低進場布局或定期定額長期投資。

讀者迴響