記者蔡怡杼/台北報導

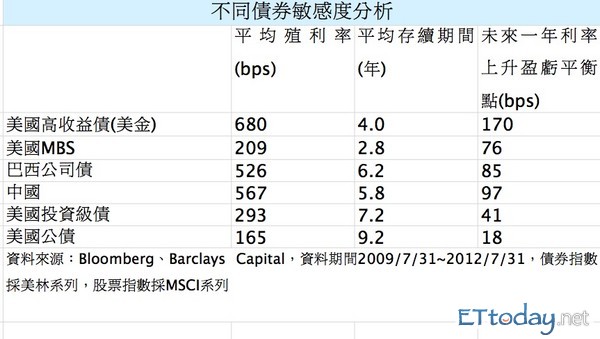

QE3來了,全球資金開始從防禦型資產流出,美國公債殖利率已經連續兩天彈升,根據Bloomberg統計,截至7月底的過去四年不同債券敏感度分析,計算債券跌價損失與利息收入的平衡數值,美國公債未來一年上升18基本點投資人就賠錢,投資級債公司債平衡點是上升41基本點,而高收益債是170基本點,價格相對利率敏感度較低。

日盛金緻招牌組合基金經理人葉心恬表示,從歷史經驗上來看美國推出量化寬鬆政策,美國長債殖利率就會因風險偏好出籠而開始反彈,同時信用債利差則逐步收窄。故高評級公司債具避險價值且波動度較公債低,而高收益債除可享受較高的配息外還有利差收斂的資本利得。在資金充裕、經濟卻呈現貧血性復甦狀況,加上國際金融環境的變數仍然存在,組合債是相對穩健的投資方式。

葉心恬分析,現在歐美央行的大菜都已全數端出,要維持投資市場的榮景,需要一直風平浪靜下去,如果出現新的政經利空事件,恐怕再起波瀾。所以在追逐風險性資產誘人報酬的同時,避險功能的資產依然不能缺少。比較同樣具有避險功能的公債與投資級債,利率敏感度較低的投資級公司債是首選,而因應這一波資金行情可望水漲船高的高收益債更不能缺席,想要賺得長久與穩健,建議投資人把組合債列入資產配置的選項。

葉心恬指出,跟據德銀預估2012下半年各類債市淨供應額度的比較,高收益與高評級公司債券下半年的供應相較上半年都減少逾五成,券源減少情況下,債券價格可望推升。

讀者迴響