近期新興市場在股、匯、債市出現三殺的局面。就台股指數的技術面來觀察,台股至少會進入三個月以上的休養生息,等到第四季中旬才有機會再度表態。

文.翁偉捷

在美國聯準會的「人工失誤」把六月FOMC會議資料中,有關升息幅度的資訊公布之後,經過市場的壓力測試,目前已逐漸回穩,美元指數近兩周都維持在九十五到九十七之間,如此環境有利於美股指數持穩發展。

在美國聯準會的「人工失誤」把六月FOMC會議資料中,有關升息幅度的資訊公布之後,經過市場的壓力測試,目前已逐漸回穩,美元指數近兩周都維持在九十五到九十七之間,如此環境有利於美股指數持穩發展。

然而,對於新興市場的震撼並不是這麼輕易就可以回穩,尤其近期新興市場在股、匯、債市出現三殺的局面,一度風聲鶴唳。這樣的結果早在宣布量化寬鬆結束後就有所預期,尤其第二季以來聯準會各成員對於升息同表的態度,更讓熱錢逐漸流出新興市場。

熱錢重新分配 歐盟最吸金

按照過去全球資金流向的統計,可以明顯發現到新興市場的資金持續流出,但流出的熱錢並沒有回流到美國本土,而是來到了正在實施量化寬鬆的歐盟。這些熱錢看好歐盟在歐洲央行在實施量化寬鬆的刺激下,景氣將能夠持續向上成長,因此在撤出新興市場之後,選擇在聯準會尚未正式升息前,把資金先投資在歐洲,也造成全球經濟市場兩極化的現象。

新興市場在希臘債務危機過後,明顯地已經跟不上成熟經濟體,如:美國、歐盟以及日本等,這也符合前兩期本刊持續提到全球熱錢在選擇有限的情況下,將會出現M型分配現象。

回過頭來檢視台股,這次可說是在希臘債務危機下,其中被趁勢調節的市場,外患加上內憂,令台股回檔的幅度可謂全球之冠。雖然我們對希臘曝險部位相當低,不過在出口數據持續低迷的狀況下,投資人對於持股信心與投資信心已經降到近年來的低點。

就台股指數的技術面來觀察,日K線的空頭排列是顯而易見的,周K線裡的年線更是已彎頭向下,形成台股反彈的最大反壓,至於月K線則是出現自萬點以來的連三黑。就技術用語來說,這叫「冷水三斗」,也就是澆息多頭氣焰的黑K連續出現,而且力道一根比一根強,換言之,台股至少會進入三個月以上的休養生息,等到第四季中旬才有機會再度表態。

需求不振重傷台灣出口

既然上述所提到的外患(對希臘債務的曝險)部位是相對較低的水位,可見內憂應該才是台股出現這般技術面的主要原因。

就今年第二季以來公布的出口數據,以及外銷訂單數字皆持續呈現下滑的趨勢來看,電子業庫存去化的時間拖得比過去平均值長上許多。

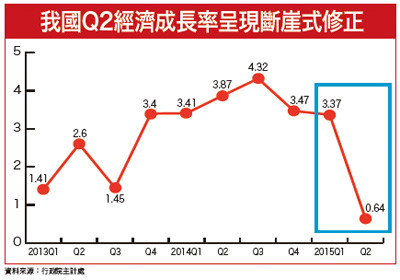

種種跡象,導致國內外無論投資還是研調機構,紛紛調降今年台灣的經濟成長率。

雖然國內主計總處解釋是去年基期太高,不過,這番話聽來只是為安慰國內股市投資人而講的,而如果今年下半年表現因為去年的高基期而明顯衰退,自然也就引發國內投資人投資信心不足,持續撤出股市,轉以觀望為主。

台股操作中,做指數的投資人占相對少數,因此現今行情中,最重要的就是利用大盤以及近期公布的七月營收、第二季財報,檢視自己過去的投資標的是否該繼續持有。

靜觀其變 等待反彈良機

尤其近兩周以來,陸續都會看到個股公布的營收或是第二季營運成果,出現讓市場投資人意外的表現,如:F-鈺齊(9802)公布上半年自結獲利為每股0.25元,也就是說第二季賠了每股0.83元,不僅令市場大失所望,反映在股價上也就出現明顯重挫。

蘋概股的台郡(6269)也是一樣,在第二季營收表現優異的狀況下,竟宣布認列海外可轉債的評價損失,同樣讓投資人大吃一驚;雖然下半年在蘋果新品的帶動下,還是可望逐季走揚,但損失部位毫無疑問地今年已確定達不到原先預期的獲利目標,自然就被投資人調節。

簡單來說,理周投研部在此建議讀者先不要過度躁動,先等待第二季財報以及七月營收公布後,再進行調整部位,也就是汰弱留強,如此才能在台股出現中級反彈時立於不敗之地。

就主計處所公布的外銷數據中,目前出口呈現持續衰退的產業包括:水泥、塑化、鋼鐵、橡膠、面板、LED、通訊、桌上型電腦以及筆記型電腦等,如果讀者手上仍然持有相關個股,建議可以不用等待營收與財報數字的公布,只要當出現反彈高點就可以出脫持股,因為在錯的產業趨勢裡,就算股價反彈也不會回到當時進場的價位。

瞄準食品、紡織強勢股

以宏達電(2498)為例,相信讀者就可以知道當一個產業趨勢走弱時,買低點有絕大多數的機會會賣得更低;反過來說,筆者堅信在對的產業趨勢裡,留意領先族群的選股邏輯就可以避免這樣的窘境。

在近兩期當中,理周投研部觀察產業趨勢,為讀者篩選出前景相對較為明朗的產業,如:即將進入旺季的食品業,以及搭上運動風潮的國際品牌廠之紡織供應鏈,其股價表現在近期台股大跌時,成績仍然強於大盤,尤其當中法人持股狀況甚少鬆動,也就代表著市場認同度依舊相當高。(文未完)

【詳細內容請參閱最新一期《理財周刊》第780期,尊重智慧財產權,如需轉載請註明出處來源。】【提升理財力--理財課程資訊www.moneyedu.org.tw】

【詳細內容請參閱最新一期《理財周刊》第780期,尊重智慧財產權,如需轉載請註明出處來源。】【提升理財力--理財課程資訊www.moneyedu.org.tw】

讀者迴響