十六年來三次歷史經驗顯示,外銷訂單轉正OTC是中小型股飆漲先兆,且未來一年漲幅勝於大盤。本文要告訴你接下來法人會相中台灣哪些中小型股,作為投資人觀風測向指標。

文.高志銘

隨著美股四大指數陸續創高,與美股連動性頗高的台股,也跟著展開反彈行情。在彈升的過程中,資金流向明顯偏好股價基期低的類股或個股,先是航運、鋼鐵,接著轉進紡織,也讓今年表現疲弱的櫃買市場,再次獲得市場資金青睞,帶動櫃買指數領先加權指數回到川普當選美國新任總統當日(十一月九日)盤中反壓高點。另因每年年底又是傳統的作帳及作夢行情旺季,預期各法人、集團及投資公司等內資的動作將越來越積極,中小型股的活潑度也將大為增加,投資人可好好把握這波反攻復仇行情。

美股中小型股狂飆 羅素2000創連十五紅K

川普政策主要聚焦美國境內經濟與就業發展,範圍涵蓋醫療保健、基礎建設、消費、能源、銀行、安全、稅改等,擴大基礎建設包括高速公路、橋梁、隧道、機場、學校等,調降個人稅又可提振消費支出,內需股自然會成為最主要的受惠者之一。美國小型股營收有逾75%來自美國境內,既能受惠川普政策利多,又能避免美元強漲而侵蝕海外獲利的風險,被市場視為川普勝選後的投資大熱門。因此,我們可以看到追蹤美國中小型股的羅素2000指數,在總統大選後十二個交易日已大漲12.7%,日K線更出現連十五紅K,創下1996年以來最長連漲天數。

摩根投信指出,美國小型企業的獲利表現,與美國經濟成長率息息相關,當美國GDP成長率在2~4%水準時,美國小型股獲利平均能達到雙位數表現,預估2017年美國中小型股獲利年增12%以上,優於美國大型股約一成的成長幅度。美銀美林也預估,2017年全球小型股的獲利年增率將增至15.6%,中型股則為11%,皆高於大型股。另在調降企業稅方面,根據美國投行Jefferies預估,美國小型股及中型股過去五年平均有效稅率分別為33.5%及32.3%,高於大型股的30.1%,顯示中小型股更能受惠於川普減稅政策。

台股異曲同工 小股浮出水面

回到台股,今年漲幅遠遠落後加權指數逾一五%的櫃買指數(兩者相關係數也從年初九成以上降至目前的六成以下),在川普當選美國總統後,似乎也有扭轉頹勢的跡象,成為台股本波反攻主軸,領先加權指數站回川普勝選當日的高點。

事實上,在過去內資持續撤出台股的同時,外資對中小型股卻是異常積極偏多,自2013年12月至2016年9月,外資連續三十四個月買超中小型股,帶動櫃買指數在2014年及2015年累計報酬率超越加權指數。隨著籌碼持續流向外資,除了有助籌碼的穩定外,也將讓個股評價更加法人化,就如同外資在大型權值股操作一般,未來股價高低、多空走勢,都是外資說了算!

外銷訂單年增率自今年八月起連續三個月轉正、十月景氣對策信號連續第四個月亮出綠燈,加上主計處預估明年GDP 1.87%,將較今年成長1.35%成長,顯示國內經濟已正式步入復甦階段。凱基證券指出,在2009年、2013年外銷接單轉為成長軌道後,中小型股因基期的關係,獲利增長動能較大型股更為強勁,預估2017年中小型股獲利年增達15%,優於大型股的年增10%,有助支撐中小股的股價表現也優於大型股。

另因中小型股產品市場較為集中、營運規模較小,多未進行匯率避險的操作,導致第三季財報遭受較大的匯損衝擊。中小型股第三季匯損占淨利達25.5%,單季淨利年減30.4%,大型股匯損占淨利則僅7.5%,單季淨利則是年增7.6%。隨著熱錢紛紛回流美國,台幣兌美元出現強升,第四季可望有匯損回沖的利益,推升單季獲利有較大的季增幅度。預期在今年第四季及明年獲利動能優於大型股的激勵下,股價可望展開補漲行情,甚至不排除還有後來居上的機會!

被動式投資盛行 資金買盤集中化

觀察外資2013年十二月至2016年九月在櫃買市場連續買超期間的資金流向,可發現買盤集中在股票總市值在二百億元以上的個股,且多為MSCI台灣指數或全球小型股指數成分股,世界(5347)、力旺(3529)、穩懋(3105)、同致(3552)、聯亞(3081)、精華(1565)、網家(8044)、群聯(8299)、浩鼎(4174)、東洋(4105)等買超前十名的買超金額就高達750.83億元,占總買超金額的57%,買盤非常的集中,如同集中市場的外資買盤集中在台灣五十成分股一般。

推估造成外資買盤集中化的原因,應與基金投資人逐漸將資金從主動式管理轉向被動式管理有關。指數型基金及ETF都是被動式管理的商品,目前規模約占美國整體基金業的三分之一。在投資美國股票市場的基金中,約有40%的資產規模,是運用指數型基金或ETF進行投資。另根據統計,目前全球退休基金約有15%的資產採用被動式投資策略,新增加的投資標案更有約30%採用此策略,顯示被動式投資已逐步獲得國際機構法人的重視。

近年台灣投資人也開始跟上此風潮,證交所統計今年累計至十月底,國內掛牌的ETF累計成交值已超過1.4兆元,占股市總成交量已接近10%,六十一檔上市ETF資產規模增加至二千八百億元,較去年成長約40%。由於ETF具有助長助跌的效果,隨著市場資金湧向被動式操作商品的趨勢成型,被納入多數被動式管理基金追蹤的MSCI及富時指數成分股,將持續獲得這些被動式資金的買盤,股價也將易漲難跌。

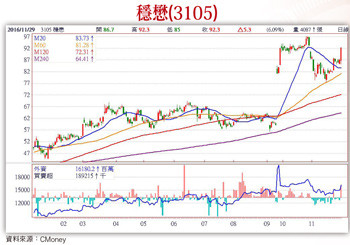

穩懋連四年獲利成長 股價挑戰減資後新高

在上述外資連續買超期間獲得百億資金的穩懋(3105),為全球砷化鎵半導體晶圓代工龍頭,市占率逾60%。前三大客戶為Avago、Skyworks及Murata,營收占比約60%,主要產品為手機PA、WiFi的PA。有別於台積電(2330)、聯電(2303)及三星等以矽為主的半導體晶圓代工產業,追求製程微縮及晶圓尺寸放大以降低成本,砷化鎵則是藉由晶片尺寸的適度縮減半來降低成本,讓每一片六吋晶圓可製造出更多的砷化鎵半導體元件,穩懋在PA尺寸縮減具有獨到之處,不僅能幫客戶降低成本,也可維持公司的毛利率。

明年的成長動能將來自WiFi產品及4G手機PA的搭載量增加,隨著iPhone等高階智慧型手機的前端射頻(RF)模組中的WiFi規格提升至802.11ac MIMO,WiFi規格已由原本的單一頻段進入雙頻段,若再進一步提升至雙頻段MIMO技術後,WiFi的PA用量將再度倍增。另隨著4G智慧手機滲透率增加,加上多模多頻的高機手機的占比提升,每支手機PA的平均用量也將持續成長。公司表示光通訊相關產品,將由最近啟用的晶圓C廠生產,最快在明年第二季就可開始貢獻營收,成為未來新的營運成長動能,法人預估明年獲利可創下連續四年成長的成績,全年EPS將達八元以上。

股價自八月高點回檔近三成的精華(1565),近期法人的評價已開始翻多。精華為全球第五大隱形眼鏡製造商,市佔率約2%,以自有品牌帝康在台銷售,市占率約20%,海外市場則以OEM業務為主,日本占比最高約66.5%、中國9%、歐洲8%。公司預估明年日本市場訂單將能成長10%,在目前產能利用率已接近110%的情況下,應會再擴五~六條產線,預估至明年底將有六十二條產線用於生產。另預期中國實體通路庫存調整將會在今年底結束,拉貨可望轉趨積極,加上電商降低通路的門檻,明年有機會再增加數間地區型的通路商。法人均預估明年EPS可達四十元以上,較今年成長逾一成。

【詳細內容請參閱最新一期《理財周刊》第849期www.moneyweekly.com.tw。尊重智慧財產權 如需轉載請註明出處來源。】

【詳細內容請參閱最新一期《理財周刊》第849期www.moneyweekly.com.tw。尊重智慧財產權 如需轉載請註明出處來源。】

讀者迴響