記者蔡怡杼/台北報導

今年以來亞洲債市持續蓬勃發展,預估前9個月的累計發行量將突破1000億美元大關,不僅大幅超越2010年680億美元的新高紀錄,同時預告亞債市場正式邁向新的里程碑。

保德信亞洲新興市場債券基金經理人王華謙表示,實際上多數亞洲國家的信評早在2000年就達到投資等級,但當年亞債發債量僅百億美元。然而金融海嘯後,隨著市場對於亞債需求急切上升,不僅總市值在過去五年已經成長超過一倍,今年發債量又上看千億美元,其中以公司債的規模發展最快。

探究其原因,王華謙認為從市場需求來看,由於歐美面臨債信疑慮與偏低公債殖利率等窘境,投資人開始轉入信評與收益較高的亞債市場;供給面而言,亞洲的企業多半具有良好的經營前景與健全財務體質,財務槓桿與負債比均相對低;同時,亞洲企業基於分散融資管道、匯率管理及資產負債表健全等原因,也積極增加發債供給,加上企業範疇橫跨金融、地產、資源、電信、運輸等,多樣化的產業讓亞債得以提供更大且多元的潛在投資機會。

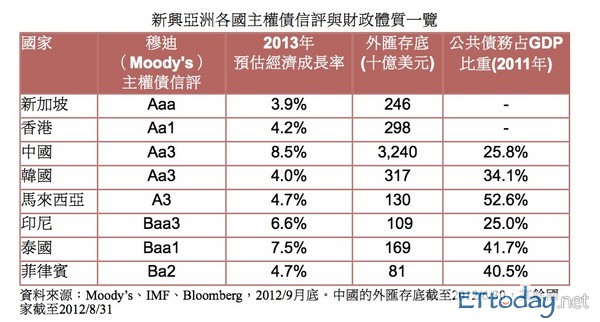

而就國家體質本身看,王華謙分析,至今亞洲各國除了坐擁全球近半數的外匯存底,2013年經濟成長率持續大幅超越成熟國家平均的1.9%,加上公共債務占GDP比重不高,除能降低外部經濟走緩的衝擊,也有能力對內注入成長活力。這些因素,讓亞洲國家債評屢被調升,年初印尼被穆迪調升信評至投資級(Baa3),標準普爾則上調菲律賓評等至BB+,南韓也在8/27由穆迪將債信從A1提高至Aa3,與台灣、中國、日本並列高信評國家。

預料隨著越來越多亞洲國家進入投資等級的行列,將吸引更多尋求高債信的資金轉入亞債市場。但提醒投資人,債券市場仍有信用、利率以及匯率風險等,投資前仍應審慎考量自身的投資屬性與產品風險,再進行布局。

讀者迴響