新台幣強勢加上台商不斷回流,墊高台股下檔支撐力道,惟美中貿易談判變數多,歐洲經濟數據惡化,美歐貿易戰箭在弦上,成長曲線明確的生技股相對安全。

文/馮泉富

全球主要股市在十月份的第一周面臨了十分強大的賣壓,讓市場開始懷疑去年的十月股災是否重演?近期的利空引爆點是由歐元區開始,主要是歐洲經濟數據持續惡化,市場對歐央應對能力之信心開始動搖,使歐洲主要股市難以維持在高檔。

全球股市是否軟著陸 端看央行之應對方式

據IHS Markit公布的資料顯示,九月歐元區製造業經理人採購指數(PMI)由八月的四十七降至四十五.七,不但連續八個月低於五十的景氣榮枯線,同時創下近七年來最低水準。更讓人擔憂的是,衰退的現象也開始擴及服務業,九月的服務業PMI已由八月的五三.五降至五二,按照慣性的推移,遲早將大幅影響就業市場,並殃及消費。

再觀察今年以來獨強於全世界的美國,也開始無法獨善其身,呈現明顯疲態,根據美國供應管理協會(ISM)新發布的九月份製造業PMI為四七.八%,不但連續第二個月低於五十的景氣榮枯線,並且創二○○九年以來的最低水平,下滑速度之快讓人瞠目結舌。

無獨有偶,同樣也開始波及服務業,IHS Markit的美國九月服務業採購經理人指數(PMI)降至五○.九,為二○一○年來最低,非製造業的就業次指標更降至四八.六,低於五十景氣榮枯線;美國供應管理協會(ISM)的九月非製造業指數也降至五二.六,為二○一六年八月來最低,遠低於市場預估,其中細項,新訂單由六十.三大幅滑落至五三.七,企業活動由六一.五大幅下滑至五五.二,就業次指標更掉到五年多以來最低。

眾所周知,服務業是吸納就業人口最多的領域,如果因PMI等領先指標不佳而開始傳導至服務業,就難保不影響消費,以內需消費為增長主軸的美國,自然無法獨善其身;而美、歐又是全球主要出口國的出海口,很容易讓全球陷入負面迴圈,這是未來股市的一大威脅。

俗話說福無雙至,禍不單行,歐洲在景氣基本面明顯惡化之下,世界貿易組織(WTO)十月二日又裁決核准美國可對歐盟課徵關稅,川普旋即拿著令箭將貿易砲火轉向歐洲,擬對歐洲進口飛機課徵一○%關稅,對愛爾蘭和蘇格蘭威士忌、起司、機電工具等各項歐製商品課稅二五%,自十月十八日起實施,這是川普政府自去年實施鋼鋁稅以來對歐盟最猛烈的貿易出擊,且還有重磅在後,美國預計在十一月十三日前決定是否對歐洲汽車與零件課稅。

歐盟方面已揚言反擊,歐盟執委會主席已表示,倘若任何人向歐洲的航太企業加徵關稅,歐洲一定以同樣方式回敬對方。歐洲飛機製造商空巴有四○%的零件來自美國,若美歐貿易戰全面開打,航空業者成本增加,首當其衝是可能衝擊僱用二七.五萬人的美國供應鏈。

現階段全球已經把處於衰退邊緣的經濟數據風向球丟給央行了,接下來就看全球主要央行如何應對這個燙手山芋,才能讓實體經濟與金融市場軟著陸了。

就業數據一旦惡化 將促使FED加強寬鬆力道

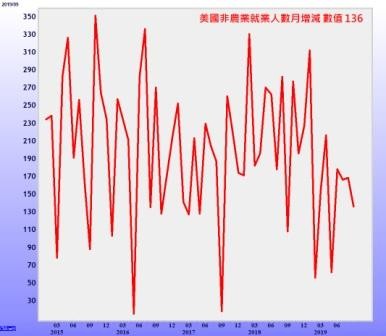

如前所述,若景氣趨緩波及就業市場,則將影響消費,進而拖累全球經濟,此時即將公布的美國非農就業新增人數就至關重要,如果是低於十五萬人,相對比較不利於美股維持在高檔區。已公布的小非農ADP新增就業人數,可以視為領先指標;美國為雙周發薪制,非農就業數據選擇每月涵蓋十二日當周(即Week 2),有實際拿到薪水的民眾視為就業人口,而ADP則以當月記載於企業薪資明細中的員工數量為就業人口。

當遇上暴風雪、颶風等天氣因素,並有覆蓋Week2期間,非農常會因為部分服務業、營建業停工,員工未拿到薪水而出現低估,而ADP則因統計當月資料,較不會遇上此問題。因此,此兩數據在天災特殊狀況下,常會出現分歧,但由於近期並無天災,當成領先指標的參考度頗高。

根據美國新公布的九月小非農ADP新增就業人數為十三.五萬人,低於預期的十四萬人,使市場開始謹慎看待非農報告。不過,我們認為市場也不必過於恐慌,因為若數據太過難看,必將促使FED加強貨幣寬鬆之力道。

根據FedWatch的資料顯示,十月降息一碼的機率一度高達九○%;再觀察今年降息次數之機率,十月四日FedWatch數據顯示今年降息四碼的機率已超過降息三碼,高達四八.九%,降息三碼的機率為四五.五排名第二。貨幣寬鬆力道若增強,可望能抵銷一部分經濟數據的利空。

至於台股的部分,新公布的經濟數據並未如同美、歐明顯惡化。

PMI站上五十榮枯線 台商回流 轉單效應明顯

日前中經院新公布的九月台灣製造業採購經理人指數(PMI)上揚一.八,站上五十榮枯線;國際調研機構 IHS Markit公布的九月台灣製造業PMI,即使沒有經過季節調整,數值也有五十,較八月的四七.九明顯上升。

台灣PMI的五項組成指標中,新增訂單與生產數量呈現擴張。就六大產業來看,有三大產業呈現擴張,依擴張速度排序為電子暨光學產業、交通工具產業與化學暨生技醫療業,顯示轉單效應明顯,台商回流已給台灣市場注入活力。

如果投資人對國內數據有所質疑,我們再對照國際調查數據;根據牛津經濟研究院全面檢視亞洲各國的製造業實際概況,九月亞洲整體PMI為四九.八,已較八月小幅上升;財新中國PMI,9月升至51.4,是連續第二個月走升;台灣九月PMI剛好五十,牛津經濟學家克索爾(Priyanka Kishore)指出,亞洲出口有觸底跡象,可望緩解未來的下行趨勢。

台灣PMI相對抗跌應該與台商將生產線移回台灣有關,例如,近期回台投資金額最高的連接器大廠宏致集團,以雲端伺服器、網通高附加價值產品為重心,為因應貿易戰,逐步調降大陸地區電子連接線與連接器生產比重,加速拉回台灣生產。預計投入二十億元在精工中心第二期擴增廠房及生產設備,加速擴充產能及發展精密細間距連接器線產品。

據投資台灣事務所表示,累計台商回台方案已有一四六家廠商響應回台投資,累計總投資金額達六一五二億元,預期可創造五.三一萬個本國就業機會。台商資金的回流,也將墊高台股加權指數的下檔支撐力道。

奈米醫材自製人工水晶體 法人估明年賺三.三七元

關於選股策略之取向,暫時仍以生技族群為首選,相對於電子族群比較不受國際股市干擾。尤其是具有利基市場之個股,例如奈米醫材(6612),為開發人工水晶體相關塗層材料之廠商,與國際大廠合作,已建立市場地位,營業收入包括權利金及表面處理服務,權利金為表面塗層技術授權,主要提供給大客戶Alcon,按照客戶銷量收取授權金。

表面處理服務則是由公司進行水晶體表面處理製程,可創造利潤較高。二○一八年權利金約佔營收二三%,技術服務約佔五八%,另外檢測設備及自有品牌銷貨收入佔一九%。

近年開始發展自有品牌人工水晶體,以高性價比切入市場,營收持續增溫,公司產品技術具獨特性與高進入障礙。由於全球人口老化加上生活型態改變,全球白內障人口持續增加,白內障為不可逆的過程,僅能更換人工水晶體治療。

全球人工水晶體市場約三三億美元,一年約有二六○○萬植入案例,預估全球二○二○年將達四十四億美元,年成長六%,需求持續穩定成長。法人預估奈米醫材二○二○年每股獲利約三.三七元,年增率約二八%,值得長線追蹤。

【更多精采內容,請見《理財周刊》998期,便利商店及各大書店均有販售www.moneyweekly.com.tw】

讀者迴響