記者林潔玲/台北報導

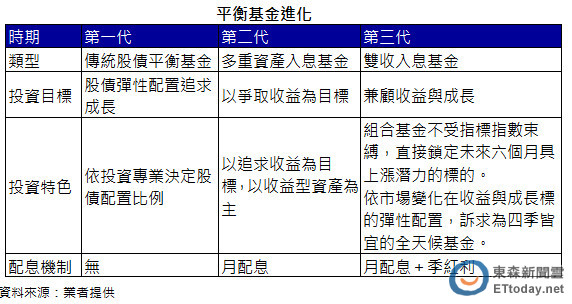

美國量化寬鬆未退之際,全球金融市場正面臨蛻變轉型的過程,投資工具為符合當前趨勢,國內投信業者募集的股債平衡基金發展出第三代,從過去傳統的股債配置、到第二代增加入息機制,如今需要投資更完全,第三代平衡基金成為透過組合基金兼顧收益(利息收入)與成長(資本利得),配息機制也由月配息發展到月配息+季紅利,成為當前投資新品。

德盛安聯四季雙收入息組合基金經理人傅子平指出,翻開平衡基金進化史,幾乎等於是一部投資環境轉變史。平衡基金強調股、債平衡配置,但投資特色仍隨著年代不同而發展,第一代平衡基金強調是「彈性配置」,主要是透過調整持股比率,多頭高持股、空頭低持股,以因應市場變化目標是彈性因應多空,追求長期成長機會,以爭取資本利得為主。

第二代平衡基金一樣強調彈性配置,不過,多加「入息」機制,在金融海嘯之後成為投資顯學,主要是側重收益或配息,投資上多以收益型資產為主,如高收益債、高息股、不動產證券投資信託(REITs)。

傅子平認為,收益很好,但在股票或另類投資價格已悄悄上漲的此時,投資人也開始思索,是否要為追求收益而放棄資本利得的成長機會,兼顧收益與成長似乎可彌補第二代平衡基金的不足。

目前最新一代的平衡基金操作邏輯,有別於傳統平衡與入息機制的平衡基金,第一個最大的差別是,傳統平衡、入息基金或多重資產基金多為直接投資型基金,通常要參考指標指數的配置,相對不如組合基金不受指數束縛,直接持有未來六個月最具上漲潛力的一籃子基金,流動性也相對較佳。

第二個差別是,投資範圍廣納多元資產,不只側重收益型資產,除了股債投資標的外,也加入另類資產如REITs、商品與ETF等,先以固定收益穩住核心後,再適度配置能追求資本利得成長的標的,以「收益+成長」的雙收概念追求投資更完全,協助投資人做更全面的資產配置。

在配息機制上,新一代平衡基金也從月配息機制外,適度加入季停利的作法,配息來源不必來自本金,而是以固定收益投資提供每月的配息來源,同時再把資本利得每季適度停利並發一筆季紅利,獨特的配息機制主要是希望透過追求「雙收」來源,適度提供給投資人的創新「雙收」入息機制。

讀者迴響