▲美國QE減碼緩步退場,專家認為,歐元美元將有機會持續強勢,黃金後市持保守態度。

記者林潔玲/台北報導

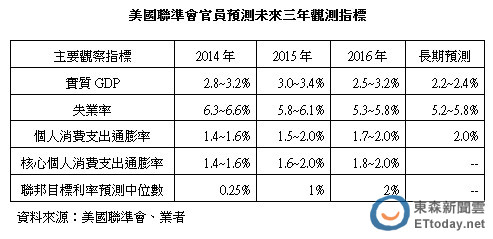

美國聯邦公開市場委員會(FOMC)結束為期兩天的例會後宣布,自明(2014)年1月起每月量化寬鬆(QE)購債規模從850億美元縮減至750億美元,減少購買公債及機構MBS各50億美元。專家經理人普遍認為,Fed升息時點最快將落在2015年下半年~2016年。

柏南克指出,若經濟情況持續有好的表現,Fed可能在未來會議中緩步縮減購債。同時,Fed並維持6.5%的升息門檻,但他強調,即便失業率來到6.5%,只要通膨率保持低於設定目標的2%,仍將維持基準利率在目前低位水準一段時間。17位FOMC委員中有12位預期將在2015年升息,另有3位委員預期升息時點將延後至2016年。

在縮減購債的不確定因素消除後,美股上漲,但債券市場反應亦相對平淡,因Fed強調維持低利政策政策,指標10年期美國公債殖利率彈升6點至2.89%。

PIMCO預期,2014年美國實質經濟成長率可望上升至2~3%,儘管QE政策可能在2014年底完成退場,但低利政策可望延續至2015年底。Fed官員未來將透過所謂利率的「前瞻指引」,管理市場預期,緩解QE退場過程中,市場可能的震盪。

中國信託投信認為,雖柏南克開出縮減QE的第一槍,有點出乎市場預料,但縮減逐步退場方式仍在市場的預料之中,但從其發表談話中可發現,QE退場並無既定時程,步伐也將視經濟狀況而定,觀察全球市場反應,歐美股市以大漲回應,風險性債券利差也呈現收斂走勢,顯示金融市場逐漸擺脫QE退場恐懼。

QE漸次退場,並不代表利率上調,摩根證券副總經理謝瑞妍認為,Fed持續維持低利率的承諾,有助於安定市場信心,及提高資本市場穩定度,這也將是聯準會未來持續與市場溝通的重點。她強調,美國利率回歸正常化的趨勢將不會改變,因此,金融市場波動度的預期,將高於公債利率絕對數字的重要性。

安泰ING環球高收益債基金經理人劉蓓珊也表示,預期寬鬆政策將溫和有序的退場,影響美債殖利率走揚,惟其走勢將呈溫和反應,不致出現恐慌性飆高,短債較長債具有價格支撐優勢,建議降低存續期以短債因應。

關於後QE的投資策略,群益投信副總經理張俊逸指出,還是要回歸到基本面,股市來看,美國景氣復甦確立、各項經濟數據表現不錯,的確是值得投資的區域。債市部分建議以與景氣連動較高的高收益債為投資主軸搭配可轉債,對於新興市場債則建議可先觀望。而歐元美元將有機會持續強勢,黃金後市持保守態度。

在新興股票部份,柏瑞投信投資長唐雲益建議,可以選擇財政體質較為穩健的亞洲市場逢低佈局,尤其中國出口一向與美國景氣有很高的連動性,在美國內需消費逐漸回溫之下,未來將帶動中國及亞洲經濟成長,建議投資人可在大盤回檔之際加碼佈局亞太基金。

除了維持成熟國家優於新興市場的佈局外,德盛安聯四季雙收入息組合基金經理人傅子平表示,也建議投資人開始留意一些具活力、創新的趨勢產業,例如全球受惠於雲端及網路新商業模式的科技業,驅動美國能源創新的頁岩油頁岩氣相關產業,以及中國、美國節能環保趨勢的綠能產業。

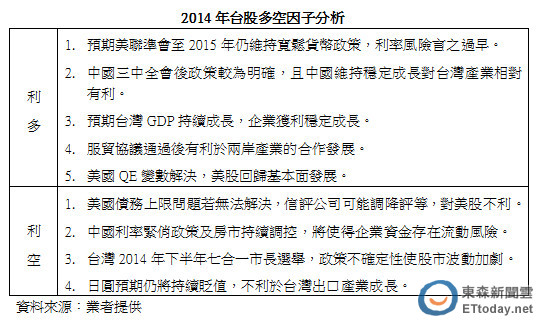

至於台股部分,統一全天候基金經理人朱文燕表示,短線而言,接近年關及傳統農曆新年,加上外資放假,台股成交量偏低,且目前台灣出口不振、內需不佳,預估明年第一季指數在8,400點上下200點區間震盪,投資策略為選股不選市,傳產股較易有表現,推估指數區間7,900點至9,000點。

讀者迴響