記者蔡怡杼/台北報導

在歐債問題干擾下,今年全球經濟遭遇逆風,IMF(國際貨幣基金)近期更下調經濟預估,而在市場持續動盪下,富蘭克林華美投信表示,美國高收益債券具基本面、技術面以及價值面三項優勢,加上搭上產業景氣輪動,長線價值增長潛力持續看好。

由於高收益債具備隨漲抗跌特性,相較今年以來全球股市與債市、美股與美債指數表現,可以發現以債券指數表現較為傑出,尤以美國高收益債指數漲幅7.95%,幾乎是美股的近二倍。

富蘭克林華美投信認為,與股市相比,債市因具備固定收益的特質,風險波動相對偏低,於震盪環境中較易抗跌之特性,容易吸納資金流入;對於積極追求較高票息機會的投資人,高收益債券可視為投資選項,因此在目前市場氣氛下成為備受青睞的商品。

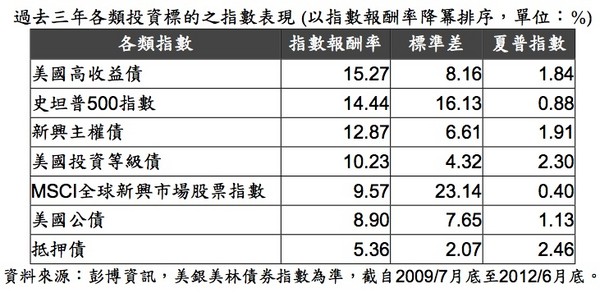

富蘭克林華美投信統計,過去三年美銀美林美國高收益債指數的波動風險僅有股市的一半,但指數年化報酬率15.27%卻高過股市的表現。

富蘭克林華美全球高收益債券基金經理人謝佳伶表示,過去經驗,於美國大選年度,雙方政營為能贏得選戰,多釋出激勵政策,預期今年下半年美國經濟成長率仍可望維持於2%附近,將有助於推升美高收債市的資金行情。

首先在基本面優勢方面,在美國經濟溫和成長下,企業經營會轉為謹慎,以期能維持營收與獲利,並掌握較高的現金部位。謝佳伶指出,目前美國高收益債之企業債務槓桿倍數僅約3.23倍,低於歷史平均值的3.6倍,利息保障倍數則有3.78倍,高過歷史均值的3.3倍,意味著企業體質將為更加健全,亦足以減輕償債壓力,以期將公司債違約率維持於3%附近。

技術面優勢方面,過去三年,高收益債市單年度資金淨流入量逐年攀升,順勢嘉惠於美國高收益債券型基金的資金動能,今年至今吸金已達232億美元,顯示投資需求不斷提升,但高收益債務到期高峰延長至2015年,意味著在市場供給有限,需求仍然暢旺之下,高收益債券價格可望獲得推升。

至於價值面優勢方面,雖然高收益債指數利差已經向下收斂至639個基本點,但與過去25年平均水準588個基本點相比,仍存在收斂機會。謝佳伶表示,預期未來高收益債利差可望收斂至550點,看好在目前利差基點仍有收斂空間之下,將推升其未來的收益機會。

謝佳伶認為,現階段選擇投資標的之產業時,建議著重現金流量穩定、長期獲利相對穩健,並具有併購商機的產業如能源、健康醫療、通訊、媒體、公用事業或利基型零售商等,長線可隨著景氣循環週期,搭上各類產業輪動時的漲升契機。

謝佳伶表示,根據券商預估,若美國高收益債券違約率能維持於3%至3.5%,以及利差持續收斂至市場預估的550點,經過風險調整後,推估至今年底美高收債券之報酬率預估值將有5%至8%。

讀者迴響