▲川普出發前往大阪參加G20峰會。(圖/路透社)

記者周康玉/台北報導

中美兩國元首即將在27至29日的G20峰會碰面討論貿易爭端,安聯投信表示,全球貿易緊張局勢升級,預期美、歐、日央行會保持貨幣寬鬆以支持成長,受到收益率加持,亞洲固定收益資產表現可期。

聯環球投資亞太地區固定收益投資長陳清順(David Tan)表示,從中國大陸方面應有三條底線:一、當協議達成時,美國對大陸進口商品徵收的所有關稅均應被取消;二、美國應該向中國尋求合理的購買量;三、貿易協議中的措詞應平衡,以尊重中方主權和尊嚴;反觀美方則瞄準科技產業來壓迫中國,不少要求對中國來說實在「很難辦到」。

陳清順分析,中美對陣以來,兩國出口水準均下滑,採購經理人指數(PMI)也降溫,市場波動在所難免,換言之,「在貿易戰裡沒有贏家」,掌握高殖利率機會也格外重要,觀察息收潛力、長期報酬、企業基本面三大指標,亞洲美元高收益債此刻投資價值已經浮現。

陳清順表示,從投資角度,有三大事件值得留心:全面爆發貿易戰、全球主要央行的政策失誤、政治及地緣政治風險。

▼美國總統川普將參加G20。(圖/達志影像)

從總體經濟角度切入,陳清順指出,政策將推動經濟增長及投資情緒回復,雖然不排除貿易爭端有解,但無協議的可能性已經上升,支撐經濟的財政及貨幣政策,將是推動亞洲整體成長的關鍵 。

再從觀察信用評價來看,陳清順分析,亞債經歷年初以來的強勢表現,評價面仍具有吸引力,特別是亞洲美元高收益提供較佳的評價面,適合尋求長期較高收益的投資者。

此外,就收益力而言,陳清順表示,進一步比較各類資產,從2018年中美貿易戰開打以來,亞洲固定收益資產表現受惠於收益率的支撐,相對抗跌;不只如此,亞洲美元高收益債殖利率更以7.67%的表現,優於其他新興市場高收益債以及新興市場主權債。

安聯動力亞洲高收益債券基金產品經理陳宜平表示,在亞洲高收益債當中,安聯打造3A基金。首先是Allocation(配置),鎖定強收益機會,採取由下而上(bottom-up)選債,國家、產業比重均不受指標指數限制;而為了掌握Alpha(超額報酬)空間,鑽研發行規模較小、賣方研究報告欠缺之收益標的,持有這樣的券種,承擔適度風險,收益率往往勝過指標指數;此外,觀察2005年以來各類債券的總報酬率走勢,亞洲勝過其他新興債種,在資產輪動中,堪稱名副其實的A-Class收益。

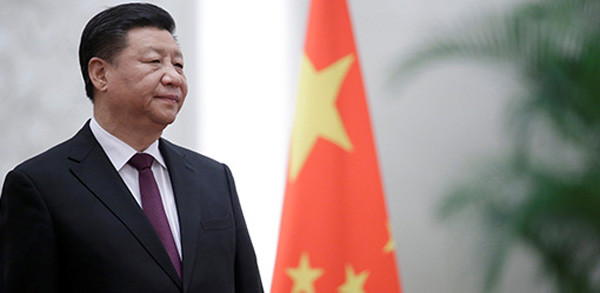

▼安聯投信認為,大陸在G20談判有三底線。(圖/路透社)

讀者迴響