▲2023年,從風險溢酬、景氣週期與近一年報酬三個角度,找出未來一年最有潛力的資產。(圖/ETtoday資料照)

文/鉅亨買基金

2023年最看好哪幾類資產?「鉅亨買基金」分別從風險溢酬、景氣週期與近一年報酬三個角度,找出未來一年最有潛力的資產,搭配資產分散配置與定期定額可在不確定性仍高的2023年取得更高的風險調整後報酬。

1. 風險溢酬角度:中國、印度與新興股市

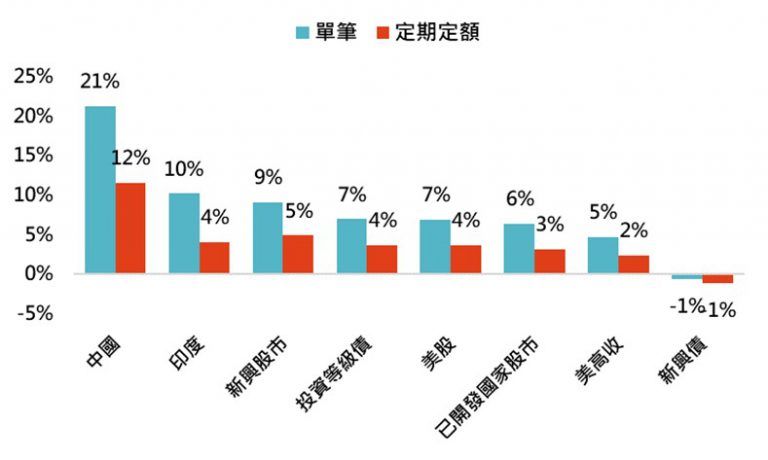

風險溢酬與目前相似時,未來一年平均報酬率

▲風險溢酬與目前相似時,未來一年平均報酬率。(圖/鉅亨買基金提供,下同。)

經歷過今年極端不理性的下跌後,中國與新興市場股市風險溢酬分別為5.9%與5.7%,不只高於已開發國家股市的1.4%,也遠高於自身歷史平均值的4%與3.9%。從1997年以來,當過往各資產風險溢酬落在與目前相似的範圍內時(目前風險溢酬加減半個標準差的範圍),中國與新興市場股市未來一年單筆報酬率平均值分別為21%與9%,不算太便宜的印度股市與美國投資等級債券未來一年單筆報酬率平均值分別為10%與7%。

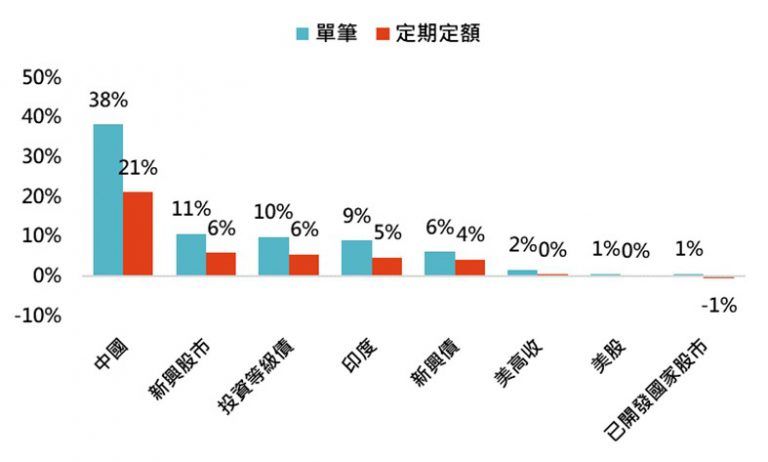

2. 景氣週期角度:中國、新興股市與投資等級債券

從美國長短期公債間利差於10月底跌至負值以來,美國長短期公債間利差已經連續3個月落在零之下。從1992年以來,只有2000年9月、2006年9月與2019年7月發生過一樣情況,且過去三次沒多久後美國都發生了經濟衰退,美國與已開發國家股市自然表現不佳。相較於更容易受美國景氣影響的美歐股市,走自己道路的中國跟防禦性質較強的投資等級債券,未來一年單筆報酬率的平均值分別為38%與10%。

美國利差首度連續三個月負值時,未來一年平均報酬率

▲美國利差首度連續三個月負值時,未來一年平均報酬率。

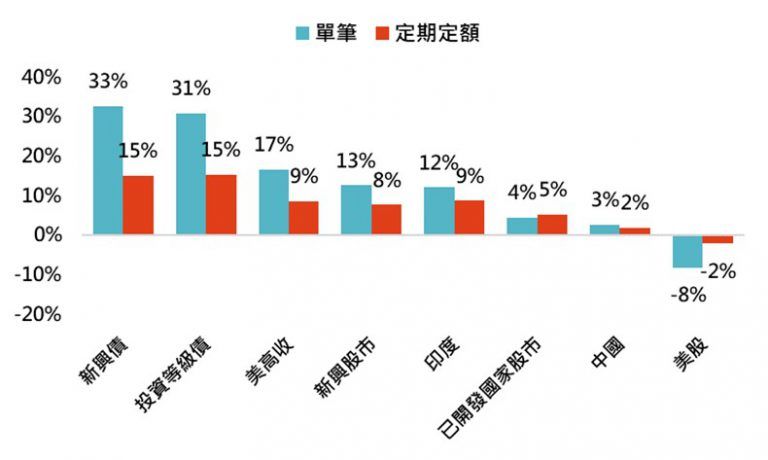

3. 報酬表現角度:新興債、投資等級債券與美高收

近一年表現相似時,未來一年平均報酬

▲近一年表現相似時,未來一年平均報酬。

最後直接看看經歷過大跌後,各資產的未來一年平均表現。不意外的是債券普遍展現出更快速反彈的特性,經歷過與今年相似的跌幅後(近一年報酬率加減半個標準差的範圍),新興市場債券與投資等級債券未來一年單筆報酬率平均值分別為33%與31%;股票類資產則大多反應較慢,且大跌後還可能繼續盤整,大跌後的美國股市更適合用定期定額方式進場(未來一年定期定額平均報酬率為-2%)。

整體債優於股,加碼中國與新興股

綜合考量風險溢酬、景氣週期與近一年表現後,2023年債券配置比重應高於股票資產,投資等級債券基金與新興市場債券基金適合當作資產配置核心,可視自身風險承受度增加股票基金中新興市場股票與中國基金配置比重。

本文由《鉅亨買基金》授權轉載。投資一定有風險,基金投資有賺有賠,申購前應詳閱公開說明書。

讀者迴響