記者蔡怡杼/台北報導

為防止經濟情況惡化,若干國家接連釋出財政政策與貨幣政策利多,主要投資市場第四季起可望逐步好,雖然歐債結構性問題尚未根治,市場行情震盪難免,但仍有不少投資機會可掌握,施羅德投信投資長陳朝燈建議,第四季投資新興市場應優先選擇亞洲;此外,高息股票與債信資產深具投資價值,投資人也可持續加碼。陳朝燈並提出三項投資行動原則供投資人參考,以把握第四季的進場機會。

行動一:鎖定收益型商品

目前全球政府大多以財政緊縮與降低桿槓操作並行,經濟成長速度也相當緩慢;此外,歐、美、日、英等國家施行量化寬鬆,許多新興國家也調降存貸利率,全球負實質利率環境至少將維持至2013年。

陳朝燈指出,投資人應鎖定收益型投資標的以提高收益率,尤其可加碼亞洲高股利股票。亞洲企業配發股利水準通常較其他區域高,投資亞洲高股利股票不僅可把握收益題材,更有機會參與亞洲成長動能,一兼二顧。

行動二:把握中國入場點

中國自2011底以來三次調降存款準備率、兩次調降基準利率,相當於釋放逾二億人民幣的市場流動性。儘管寬鬆貨幣次數已多達五次,但中國通膨壓力卻不增反減。陳朝燈預估2012年底前,中國基準利率還有一至兩次、存款準備率也還有兩次的調降空間。

以歷史經驗看來,2008年中國推動貨幣寬鬆政策後,債券市場表現明顯優於股市,再者,中國政治領導人今年在10月交班後,預期可有經濟結構調整、改善收入分配、推廣創新和技術升級等三方面的轉型,多半的政策利多也將在交班後推出,陳朝燈建議投資人可把握時機,加碼中國債信,尤其高收益債券,參與中國經濟轉型契機。

行動三:已開發市場選美國

針對歐、美等已開發市場,陳朝燈建議投資人選擇美國。ECB日前推動的「直接貨幣交易(OMT)」短期能有效緩解歐豬國的債務危機,但對市場恐難產生長期的正面影響,此外,歐元區PMI指數持續滑落,景氣惡化甚至擴散至最大經濟體德國,除非歐元區可嚴守紀律,達成財政平衡,否則歐債結構性問題難以根治,相較之下,美國總體經濟表現較佳,已回復緩慢成長。

此外,ECRI指標顯示美國經濟處於反彈態勢,再加上近期推出的QE3,若2013年初的財政懸崖在年底選後的政治協商中解決,則美國經濟可望在2013年重見新生。

投資行動!行動投資!

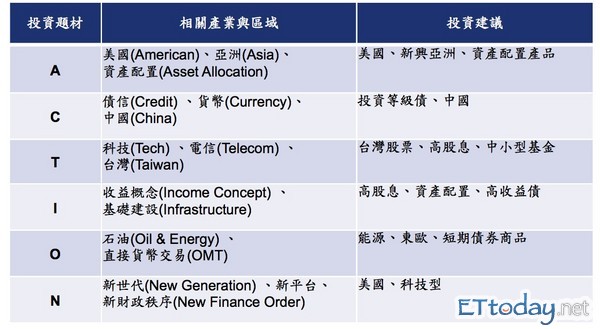

除了三項行動原則外,陳朝燈也提出2012第四季至2013年中、長線六大投資題材ACTION供投資人參考,幫助投資人短線、長多全都不錯過。

讀者迴響