記者蔡怡杼/台北報導

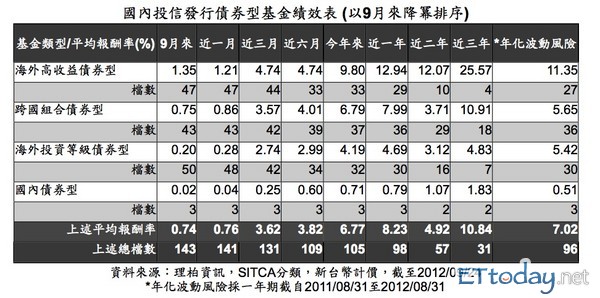

歐美各國9月政策利多齊聚一堂,對風險性債券走勢有推波助瀾效果,根據LIPPER統計,九月以來國內投信發行的四大類型計143檔債券型基金平均報酬率為0.74%,海外高收益債券型基金績效1.35%表現最佳。

根據LIPPER統計,九月以來國內投信發行的四大類型計143檔債券型基金平均報酬率為0.74%,海外高收益債券型基金績效1.35%表現最佳,其次為跨國組合債券型漲幅的0.75%。由於市場氣氛偏好債市的程度逐漸推升,今年來海外高收益債券型基金漲幅已近一成、過去一年漲幅已超過12%。

若拉長時間來看,過去三年投資海外高收益債券型基金、跨國組合債券型基金之漲幅分別有25.57%、10.91%,兩者仍為四大類型之中績效居前的債券種類,預期未來在龐大資金行情挹注下,高收益債及跨國組合債的後勢仍相對可期。

富蘭克林華美富蘭克林全球債券組合基金經理人王銘祥表示,現階段歐美政策籌碼偏多,加上美國總統與國會選舉將至,兩政黨對刺激經濟成長與改善失業率的態度不變,年底前歐美政策議題除了將牽動全球市場信心,也將主導債市盤勢。在低利環境與量化寬鬆的資金面鼓舞下,利差型債券如美國高收益公司債可取得較高的收益機會。

此外,王銘祥指出,雖然美國財政懸崖問題仍為市場變數,但投資人可透過全球債券組合以跨國多元的資產配置,兼顧分散風險與分享各類債券的輪漲契機。

富蘭克林華美全球高收益債券基金經理人謝佳伶則表示,美國貨幣政策增加彈性,幫助發行高收益債的公司減輕償債壓力,美國住宅投資市場溫和復甦,搭配低利環境推升經濟溫和發展,加上企業採取較保守的營運,亦可維繫企業債信品質與增加高收益公司債的獲利潛能,此外,高收益債具有較高收益的投資優勢,因而降低高收益債對利率的敏感度,亦可防禦潛在利率上揚風險,使其成為相對能分散風險與兼顧收益的債券選項。

讀者迴響