記者林潔玲/台北報導

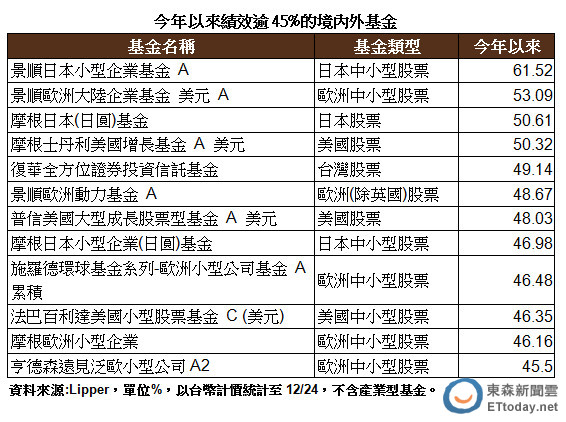

不同於過去二年債優於股的投資趨勢,在成熟市場景氣復甦引領下,市場風險胃納量隨之提升,2013年股市翻轉走強,直接凌駕在債市之上,同時反應在基金績效上,今年來上漲逾45%的基金幾乎由歐美日包辦,尤其是中小型基金最為搶眼,歐洲中小型基金甚至有5檔入榜。

摩根投信副總經理劉玲君分析,過往在量化寬鬆的金融環境下,投資人單押債券即可獲得可觀報酬,然而,隨著美國經濟邁向成長,歐日景氣擺脫衰退,拉抬全球PMI從觸底回升進入擴張階段,引領資金轉向佈局股票,景氣能見度高的成熟市場率先受惠,今年來表現明顯優於新興市場。

劉玲君指出,美國QE退場機制於明年啟動,市場利率將反覆向上調整的情況下,風險性資產價格料將在波動下緩步墊高,未來股票表現料將優於債券,成熟市場可望持續擔綱領頭羊角色。

儘管QE溫和退場,但美國聯準會仍維持極低利率水準,全球央行貨幣政策亦持續寬鬆,有利於中小型股發展,劉玲君進一步指出,此次全球經濟復甦來自於內部經濟結構的改善,因此,聚焦內需市場的中小型股的成長潛力,當然最受到資金的青睞。

劉玲君說,對照多數大型股集中在原物料與金融產業,仍面臨庫存調整持續去化壓力,及貨幣政策調整變數干擾,反觀中小型股不少集中在獲利穩定的內需、消費、生醫等族群,因而引領中小型股漲幅超越大盤表現。

以今年績效來看,歐洲中小型基金表現特別搶眼。摩根歐洲小型企業基金經理人吉姆‧坎貝爾(Jim Campbell)分析,MSCI歐洲小型股指數七成比重在工業、消費、金融、資訊科技等產業,這些類股與景氣循環連動度高,在景氣回升期間,企業獲利翻轉強勁,以FTSE歐洲中小型股指數為例,明年整體盈餘將較今年成長一倍,進而帶動股價表現。

除了產業類股因素,坎貝爾進一步指出,中小型股因籌碼面集中,股性也更具爆發性,今年第三季以來,市場資金正積極回補過去幾年出脫的歐股部位,以參與這波景氣契機,而這波資金回籠行情當中,小型股將活潑引領。

讀者迴響