文/林旅仲

權證市場今年度成長速度驚人!近期在8/12權證市場成交金額佔大盤比例,寫下3.54%的歷史記錄,嚇人的是此數據今年已多次創下歷史新高,代表越來越多人認識權證、嘗試下單權證,目前的權證市場交易制度權證屬於有價證券,並不開放融資券,也就是尚無法當沖權證,倘若未來主管機關有機會循現股先買後賣或現賣後買的模式,開放權證當沖,相信此市場會因流動性變佳而更熱絡!

雖然目前權證尚不能當沖,但也不是沒有辦法當天看對走勢而鎖住獲利,只要善用認購與認售就能避掉權證過夜的風險,此當天「類當沖」權證的作法就是在低檔買進認購權證,在高檔適量的買進認售權證即可,這樣隔天不論現股漲或跌,此投資組合都可以有正報酬,作法簡單但需留意兩點,一是Delta值、二是買賣價差,以下舉例說明。

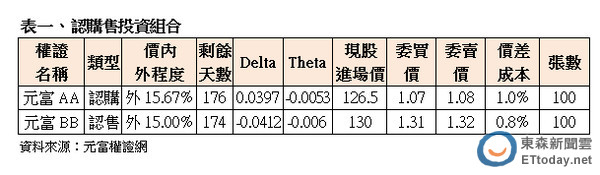

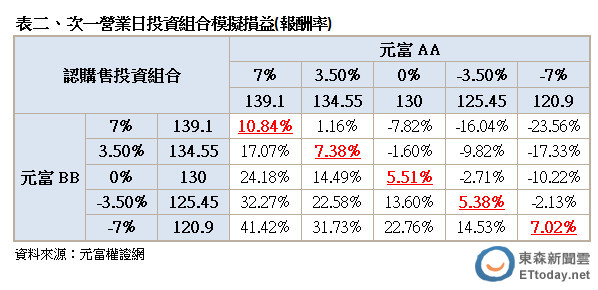

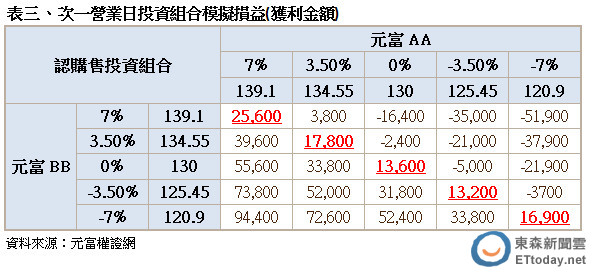

假設建構的認購認售投資組合天期較長且皆為價外,如表一所示,則以宏達電(2498) 平盤價129元股價作模擬基礎,在平盤價時買進認購元富AA,再於上漲3%(130元)時買進認售元富BB,推算隔日上漲或下跌時的投資組合損益,次一營業日的模擬損益結果如表二、表三。

此投資組合的建立需留意以下兩點,第一、認購與認售的Delta值的對稱,認購的Delta值若是認售的兩倍,則認售的持有張數必須是認購的兩倍,依此類推;第二、此投資組合需付出兩倍的價差成本(認購與認售),因此盡量選擇價差較小的權證才能有效降低此成本付出,【元富權證網】的「市場統計」功能,可以觀察每天各券商的價差排名。

綜合上述的模擬資料,有以下五點結論,一、次一營業日不論現股漲跌幅度多大,只要同時賣出認購與認售部位,投資報酬率皆為正數;二、認購售的張數必須以當下的Delta的數值作對鎖,才能創造隔日投資組合漲跌損益對稱的情形;三、時間價值成本可忽略,因為此投資策略主要為短期持有,時間價值遞減的效果較輕微。

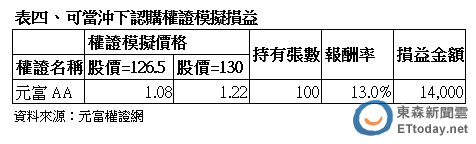

四、絕對損益金額可鎖住,比較表三與表四,雖說投資組合的報酬率比之認購權證可以當沖來的小,但就絕對金額來看卻是接近一樣的數值,也就是說認售權證的成本只是用來鎖定獲利用;五、券商掛單量會影響認購售投資組合的部位大小,因此盡可能挑選大型優質券商發行的權證較有流動性的保障,可觀察【元富權證網】的「市場統計」功能,也可查詢目前市場規模較大券商的排名。

林旅仲

現任:元富證券新金融商品部業務副理

學經歷:日盛證券新金融商品處業務襄理、兆豐證券營業員、私立淡江大學財務金融所

講師經歷:證券商公會權證教育訓練講師、證交所權證投資說明會講師

元富權證臉書粉絲團 :https://zh-tw.facebook.com/MLWarrant

讀者迴響