記者林潔玲/台北報導

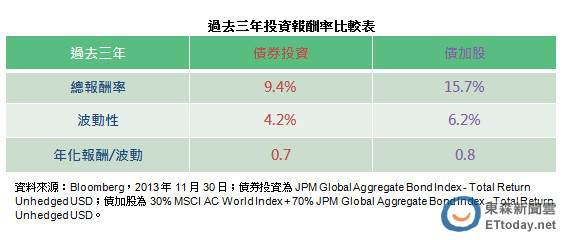

根據彭博資訊統計,截至今年11月底,如果過去三年僅投資債券,報酬率約為9.4%,但如果能加上三成股票,也就是投資組合中七成債券、三成股票,波動性僅微幅增加,但總報酬率可達約15.7%。根據貝萊德智庫預測,美國、中國分別是2014年成熟與新興市場中,經濟成長表現可望最佳的兩大市場。

而在投資區域上,貝萊德建議以美國以及亞洲為主要布局,因為這是目前全球經濟成長不確定性最低、且復甦動能有目共睹的兩大區域。美國在勞動市場與房市改善,和能源價格下降的支持下,經濟成長動能可望持續。亞洲則是一方面有機會受惠於美國復甦,另一方面,也可望受惠於中國結構性改革步伐。

在美股投資上,能源產業的改革商機,與能源股和利率較低的連動性,則增添美國能源類股吸引力。根據美銀美林研究顯示,能源股是受到利率上揚影響最低的族群,當市場因利率走勢不確定而震盪時,能源類股往往受惠於油價走勢,表現相對強勢。且以長期題材來說,美國頁岩開發技術對全球能源產業形成巨大的影響,具有新產業改革題材,此外,替代能源也將衍生多元商機。

而亞洲則具備成長動能及評價優勢,貝萊德投信指出,除了中國的結構性改革、將可望帶動起亞洲市場長期成長,目前亞太不含日本指數的股價淨值比已來到低檔水準,在經歷今年5月市場急跌後,許多亞洲體質良好的股票遭到錯殺,而其基本面仍佳,就價值面來看,極具吸引力。

面對未來可能的變動,又可能存在的機會,以台灣人過半不能接受一年超過5%以上投資損失的低風險承受屬性來看,貝萊德建議,不妨以債券出發、並適量增加股票部位,也就是以「債加股」的資產配置型組合,且布局著重在經濟成長步伐不確定性較低的亞洲與美國,一方面兼顧收益,另外也有機會以較低波動的方式跟上全球成長腳步。此外,貝萊德亞美利加收益基金即將於23日募集。

讀者迴響